Gepubliceerd op:

Per 2023 gaat het lage tarief van de vennootschapsbelasting omhoog en geldt dit tot een lager bedrag. Vanaf 2024 gaat ook de inkomstenbelasting in box 2 omhoog, met een lager tarief voor de eerste € 67.000. Wat betekent dit voor de totale belastingdruk op een euro winst die u in uw BV maakt?

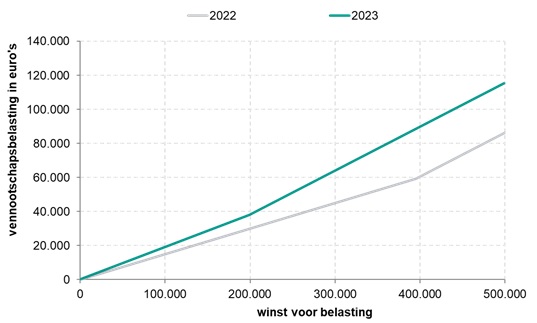

Verhoging vennootschapsbelasting

In 2022 geldt een opstaptarief van 15% vennootschapsbelasting (VpB) voor de belastbare winst tot € 395.000. Daarboven geldt een tarief van 25,8%. Het lage tarief van 15% gaat per 2023 omhoog naar 19%. En de grens tot waar dit tarief geldt wordt gelijktijdig verlaagd naar € 200.000. Het hoge tarief blijft in beginsel gelijk.

| 2022 | 2023 | |

| VpB laag | 15% | 19% |

| Schijfgrens | € 395.000 | € 200.000 |

| VpB hoog | 25,8% | 25,8% |

Een BV met een winst van bijvoorbeeld € 100.000 betaalt daardoor € 4.000 extra vennootschapsbelasting. Maar voor een BV met een winst van € 395.000 of meer loopt de belastingverhoging op tot ruim € 29.000 ten opzichte van 2022.

Wijziging tariefstructuur box 2

Als houder van een aanmerkelijk belang (kort gezegd: 5% of meer) in uw (holding-) BV betaalt u over de winst na vennootschapsbelasting (VpB) later ooit nog inkomstenbelasting (IB) in box 2. Bijvoorbeeld als u de aandelen van uw BV verkoopt, schenkt of nalaat. Of als de BV dividend aan u uitkeert. In box 2 geldt in 2022 een vast tarief van 26,9%. De regering stelt nu voor om de tariefstructuur per 2024 te wijzigen: over de eerste € 67.000 aan inkomen in box 2 gaat het tarief omlaag naar 24,5%. Maar over het meerdere gaat het tarief omhoog naar 31%. Dat geldt niet alleen voor toekomstige aangroei van winstreserves. Maar ook voor de al aanwezige winstreserves waarop een box 2-claim rust. Het kabinet wil op deze manier stimuleren dat DGA’s jaarlijks (een deel van) hun winst uitkeren als dividend.

Het inkomen uit aanmerkelijk belang (box 2) behoort voor fiscale partners tot de ‘gemeenschappelijke inkomensbestanddelen’. Dat betekent dat partners door een 50:50-verdeling in de aangifte inkomstenbelasting samen tot maximaal € 134.000 per jaar aan box 2-inkomen tegen het lage tarief kunnen genieten.

| 2022 | 2023 | 2024 | |

| IB box 2 | 26,9% | 26,9% | < € 67.000: 24,5%

> € 67.000: 31% |

Gecombineerde belastingdruk

Om te bepalen wat u als DGA in uw privéportemonnee overhoudt van een euro winst die de BV maakt, moeten we de gecombineerde belastingdruk bepalen. Dat is de optelsom van de vennootschapsbelasting in de BV en later de box 2-belasting over de winst na vennootschapsbelasting.

Voor zover het lage VpB-tarief van toepassing is, komt de gecombineerde belastingdruk in 2022 uit op ongeveer 37,9%. In 2023 stijgt die naar ongeveer 40,8%. Na invoering van een getrapte tariefstructuur per 2024, hangt het ervan af of de nettowinst die aan de reserves van de BV wordt toegevoegd later tegen het lage dan wel het hoge box 2-tarief belast zal worden. De gecombineerde belastingdruk bedraagt dan minimaal 38,8% en maximaal 44,1%.

Voor winst die tegen het hoge VpB-tarief van 25,8% belast wordt, bedraagt de gecombineerde belastingdruk in 2022 ongeveer 45,8%. Dat blijft zo in 2023, uitgaande van een box 2-tarief van 26,9%. Na invoering van een getrapte tariefstructuur per 2024, zal de gecombineerde belastingdruk dan minimaal 44% en maximaal 48,8% bedragen, voor zover het winst betreft die tegen het hoge VpB-tarief belast is geworden.

| 2022 | 2023 | 2024 | |

| IB box 2 | 26,9% | 26,9% | 24,5% (box 2 laag)

31% (box 2 hoog) |

| VpB laag | 15% | 19% | 19% |

| Combi VpB laag + IB box 2 | ± 37,9% | ± 40,8% | ± 38,8% (box 2 laag)

± 44,1% (box 2 hoog) |

| Schijfgrens | € 395.000 | € 200.000 | € 200.000 |

| VpB hoog | 25,8% | 25,8% | 25,8% |

| Combi VpB hoog + IB box 2 | ± 45,8% | ± 45,8% | ± 44% (box 2 laag)

± 48,8% (box 2 hoog) |

Beleggen binnen de BV vs. privé na dividend

Een vraag die veel DGA’s bezighoudt, is of het aantrekkelijker is om binnen de BV opgebouwde winstreserves binnen de BV te blijven beleggen en afrekenen in box 2 uit te stellen. Of dividend uit te keren, direct box 2-belasting te betalen en privé in box 3 verder te beleggen.

Als het nettorendement na VpB binnen de BV precies gelijk is aan het nettorendement privé na aftrek van belasting in box 3, maakt het geen verschil op welk moment u de belastingclaim in box 2 afrekent. Althans bij een gelijkblijvend tarief in box 2, nu en in de toekomst. Het rendement vóór belasting waarbij gelijkwaardigheid bestaat, kan dan worden berekend door de effectieve heffing op het vermogen in box 3 te delen door het VpB-tarief in de BV. Een voorbeeld verduidelijkt dit.

Stel dat de belastingdruk privé als percentage van het vermogen in box 3 in 2023 uitkomt op 1,71%. En de belastingdruk op het rendement binnen uw BV 19% bedraagt. Dan is sprake van een gelijke uitkomst wanneer het rendement gelijk is aan 1,71%/19% = 9%. Immers, 19% VpB over 9% rendement is 1,71%. Evenveel als de effectieve belasting op het vermogen in box 3. Zowel binnen de BV als privé blijft dan netto 7,29% rendement over na belasting. Het maakt niet uit of een bepaald vermogen à 7,29% nettorendement in de BV rendeert en u na x jaar over het eindkapitaal 26,9% box 2-belasting betaalt. Of dat u nu direct 26,9% box 2-belasting betaalt en het resterende vermogen à 7,29% nettorendement privé verder rendeert gedurende diezelfde x jaren. Maar maakt u in dit voorbeeld meer rendement dan 9% rendement vóór belasting? Dan is dividend uitkeren en in privé verder beleggen voordeliger. En maakt u minder dan 9%, dan is het aantrekkelijker om in de BV te blijven beleggen. 9% is in dat geval dus het omslagpunt.

Helaas is de praktijk weerbarstiger. Het box 2-tarief blijft niet gelijk, maar verandert zoals hiervoor is uitgelegd in 2024. Daarnaast is het kabinet voornemens om vanaf 2026 in box 3 over het werkelijke rendement belasting te gaan heffen in plaats van over een forfaitair bepaald rendement. Door deze wijzigingen kan niet langer een vast omslagpunt worden berekend. Of het voordelig is om dividend uit te keren en in box 3 verder te beleggen, is dan afhankelijk van het aantal jaren dat u afrekenen van de belastingclaim in box 2 kunt en wilt uitstellen. En van het rendement dat u in die periode op het vermogen behaalt.

Terugkijken Webinar Eindejaarstips 2023

In dit webinar bespraken Henk van Beek en René Bruel, beiden Expert Vermogensplanning bij ABN AMRO MeesPierson, de aankomende veranderingen. Dit alles onder de deskundige leiding van presentatrice Daphne Frielink. Kijk nu het webinar terug via onderstaande link.

Heeft u een vraag over dit artikel?

De specialisten van ABN AMRO MeesPierson komen graag met u in contact.