Momenteel wordt in Nederland belasting geheven over inkomsten uit sparen en beleggen op basis van een forfaitair inkomen (de box 3 heffing). Op kerstavond 2021 heeft de Hoge Raad beslist dat deze manier van belastingheffing in strijd is met Europees recht. Daarom is een nieuw systeem nodig voor het belasten van inkomen uit vermogen. Het Kabinet heeft onlangs een wetsvoorstel ingediend bij de Tweede Kamer om vanaf 1 januari 2028 belasting te heffen op het werkelijk behaalde rendement van vermogen. In dit blog ga ik in op de hoofdlijnen van het wetsvoorstel. Daarnaast heb ik de rekenvoorbeelden opgenomen die in de toelichting op het wetsvoorstel staan.

Box 3: belastingheffing op basis van werkelijk behaald rendement van vermogen

In het huidige stelsel wordt de belastingheffing in box 3 gebaseerd op een forfaitair inkomen uit vermogen. Het demissionaire kabinet is van mening dat een belasting over het werkelijke inkomen uit vermogen rechtvaardiger is dan het forfaitaire regime. Belasten van werkelijk rendement sluit beter aan bij de werkelijke draagkracht van een belastingplichtige. In het nieuwe stelsel wil de regering belasting heffen over het totale werkelijke rendement van vermogen. Om kleinere vermogens te ontlasten, zal een deel van het rendement worden vrijgesteld van belastingheffing. Het nieuwe stelsel is van toepassing op alle vermogensbestanddelen die binnen het huidige box 3-stelsel vallen. Het is dus niet van toepassing op vermogen dat in box 1 of box 2 valt. Op basis van het wetsvoorstel zal voor een deel van het vermogen belasting op basis van een vermogensaanwasbelasting worden geheven. Voor een ander deel van het vermogen wordt een vermogenswinstbelasting voorgesteld. Hieronder leest u hoe beide systemen werken.

Hoofdregel: belastingheffing in box 3: een vermogensaanwasbelasting

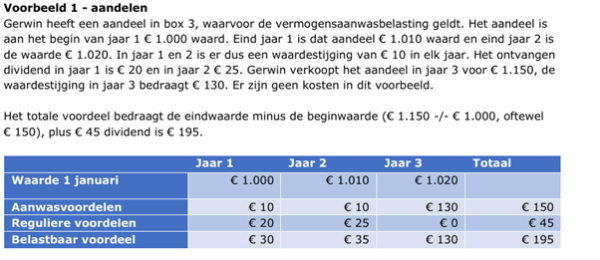

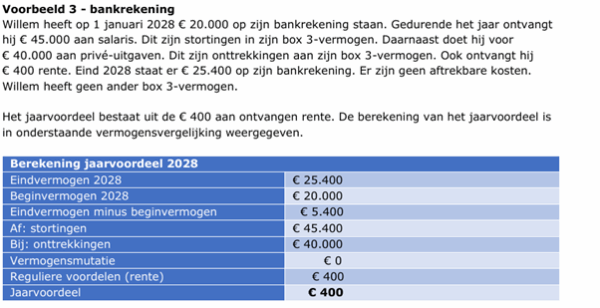

De belasting in het wetsvoorstel is in basis vormgegeven als een vermogensaanwasbelasting. De vermogensaanwasbelasting werkt als volgt: jaarlijks wordt belasting geheven over de reguliere voordelen uit vermogen zoals, rente, dividend, huur en pacht. Deze voordelen worden verminderd met de kosten. Daarnaast wordt jaarlijks belasting geheven over zowel de gerealiseerde als de ongerealiseerde waardeontwikkeling van het vermogen in een jaar. Als we kijken naar een aandeel in de vermogensaanwasbelasting dan wordt niet gewacht tot het aandeel is verkocht. Er moet al belasting worden betaald wanneer het aandeel in waarde is gestegen. Als een aandeel in waarde is gedaald, kan dit verlies worden verrekend met positief inkomen.

Uitzondering vermogenswinstbelasting voor onder andere panden

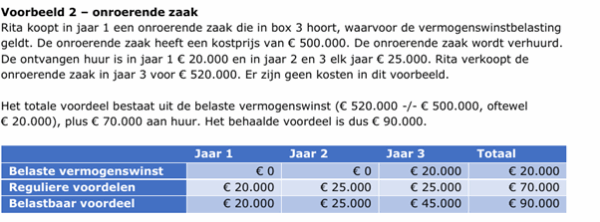

Het directe en indirecte rendement uit onroerende zaken en startende innovatieve ondernemingen wordt, als uitzondering op de hoofdregel, belast door middel van een vermogenswinstbelasting.

De vermogenswinstbelasting werkt als volgt: het totale werkelijke rendement wordt belast. De kosten die gemaakt worden zijn aftrekbaar. De jaarlijkse inkomsten, zoals huur, worden belast op het moment van ontvangst. Voor niet verhuurde panden geldt een forfaitaire bruto-bijtelling van 3,55% van de WOZ-waarde van de onroerende zaak. Van deze bijtelling mogen de werkelijke onderhoudskosten worden afgetrokken.

De waardeontwikkeling wordt belast wanneer deze is gerealiseerd. Dit gebeurt meestal bij de verkoop van het vermogensbestanddeel. Het wetsvoorstel noemt ook een aantal andere realisatiemomenten waarbij de heffing over de vermogenswinst plaatsvindt. Dit is bijvoorbeeld het geval bij schenking van de onroerende zaak, het aangaan van een (beperkte) gemeenschap van goederen, echtscheiding, en overlijden. Als een vermogensbestanddeel in waarde is gedaald, kan dit verlies worden verrekend met positief inkomen.

Voorbeelden van belastingheffing over de verschillende vermogensbestanddelen

Hieronder zijn drie voorbeelden opgenomen.

- Het eerste voorbeeld laat cijfermatig zien hoe het voordeel uit aandelen moet worden bepaald.

- Het tweede voorbeeld toont hoe inkomsten uit onroerende zaken cijfermatig moeten worden vastgesteld.

- Het derde voorbeeld laat zien hoe er moet worden omgegaan met inkomsten uit spaartegoeden. Deze voorbeelden zijn afkomstig uit de toelichting bij het wetsvoorstel en letterlijk overgenomen.

Tweede Kamer kan wetsvoorstel nog aanpassen

Het wetsvoorstel is ingediend bij de Tweede Kamer. Als de Kamer voor maart 2026 instemt met het wetsvoorstel, kan de nieuwe wet op 1 januari 2028 ingaan. Het is belangrijk om te beseffen dat het om een wetsvoorstel gaat. De definitieve wet kan er anders uitzien dan het wetsvoorstel. Ook is het de vraag of de wet tijdig zal worden aangenomen. Oorspronkelijk was het plan om al in 2025 belasting te heffen op basis van het werkelijke rendement.