Voor het realiseren van de missie van uw goede doel, vermogensfonds of religieuze instelling speelt het vermogen een cruciale rol. Waarschijnlijk stelt u als bestuur concrete doelen voor beheer, behoud of groei. Maar sluiten deze doelen nog aan op de actualiteit? We leven in een tijd waarin spaargelden door inflatie en mogelijk negatieve rente achteruitlopen. Tegelijkertijd staat de maatschappelijke missie van uw organisatie onverminderd overeind. Dat stelt u voor de vraag hoe u het vermogen beter voor u kunt laten werken. Mogelijk moeten oude gewoonten of vaste overtuigingen plaatsmaken voor voortschrijdende inzichten.

Trouw aan uw missie

Een nieuw licht op het vermogen

Veel maatschappelijke organisaties zijn van oudsher gewend om het rendement op hun spaargelden aan te wenden voor hun jaarlijkse verplichtingen. Hieruit steunen ze goede doelen, financieren ze projecten of verzorgen ze het beheer en onderhoud van het vastgoed. In het licht van de huidige lage rentestand en de verwachting dat deze situatie nog langere tijd aanhoudt, is het de vraag of het verstandig is deze koers te blijven voortzetten. Vermogen dat stilstaat op uw spaarrekening loopt immers achteruit. Uw vermogen beleggen biedt wel kansen op rendement, maar brengt ook risico met zich mee. Gezien het structurele karakter van de lage rente is het verstandig de diverse scenario’s nog eens goed naar de toekomst door te rekenen.

Wat doet inflatie met uw spaargeld?

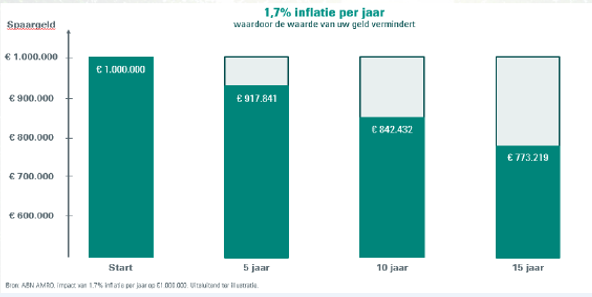

Een vermogen van 1 miljoen euro dat u vijftien jaar geleden op een spaarrekening heeft gezet, is vandaag de dag veel minder waard. Stel, de inflatie bedraagt 1,7 procent per jaar. Dan is uw vermogen na vijf jaar nog maar 917.841 euro waard en na tien jaar nog maar 842.432 euro. En de vijf jaar daarna loopt deze waarde nog verder terug tot 773.219 euro. Dit voorbeeld laat zien dat het vermogen bij een reële inflatie in vijftien jaar tijd zo’n 23 procent minder waard wordt. Zeker als u een groot deel van dit vermogen niet op de korte termijn nodig hebt, is beleggen een serieuze overweging waard. Centraal staat de vraag of u de substantiële waardevermindering van uw spaargeld – nog los van de eventuele negatieve rente – verkiest boven beleggen. Door beide scenario’s naast elkaar te zetten, kunt u binnen het bestuur een zorgvuldige afweging maken.

Hoe inflatie de waarde van uw vermogen vermindert

Wat u moet weten over beleggen

Zeker voor mensen die geen ervaring hebben met beleggen, is het lastig een goed beeld te vormen. Hoewel we er maar één woord voor gebruiken, kent beleggen vele verschijningsvormen. De invulling van uw beleggingsportefeuille wordt in hoge mate bepaald door de missie, uitgangspunten, risicobereidheid, doelen, statuten en het bestuur van uw maatschappelijke organisatie. Dat is niet een kwestie van vandaag beslissen, morgen van start. Dat vraagt om een uitgebreide analyse en zorgvuldige afwegingen.

Vermogensdoelen

Wat wilt u met uw beleggingen bereiken?

Bij beleggen staan de doelen die u stelt voor het maatschappelijk vermogen centraal. Het maakt verschil of u uw vermogen gecorrigeerd voor inflatie alleen in stand wilt houden of dat u uitgaat van een jaarlijkse groei, waaruit u uw verplichtingen voldoet. Het mag duidelijk zijn dat bij deze tweede optie een hoger rendement nodig is.

Risico en rendement

Welk rendement streeft u na en welk risico bent u bereid te lopen?

Rendement is dus een belangrijke afweging, maar beleggen vraagt ook om een bij uw organisatie passende risicohouding. Het is belangrijk de juiste risico- en rendementsverhouding te vinden. Eén die rechtdoet aan uw doelen, maar die ook de mate waarin u bereid bent risico te lopen respecteert.

Beleggingshorizon

Hoe lang kunt u het vermogen missen?

Als u gaat beleggen is ook uw beleggingshorizon van belang. Wanneer wilt u weer kunnen beschikken over het vermogen dat u belegt? De kans dat u het beoogde rendement over een langere periode realiseert is vele malen groter dan wanneer u hier slechts enkele jaren voor heeft.

Belegd vermogen

Welk deel van uw vermogen heeft u voorlopig niet nodig?

Het is niet gezegd dat u het volledige vermogen van uw maatschappelijke organisatie moet beleggen. Zeker als u een deel nodig heeft om op korte termijn aan uw verplichtingen te voldoen. In dat geval is het beter om dat deel van het vermogen liquide te houden, zodat u zeker weet dat u hier op het juiste moment over kunt beschikken.

Beleggingsvorm

Wilt u zelf (deels) de regie voeren of het beheer uit handen geven?

Ook de vorm waarin u belegt is bepalend. Zelf beleggen vereist een hoge mate van kennis en expertise. Beleggen met een adviseur vraagt om een hoge mate van betrokkenheid. Met vermogensbeheer beleggen wij de portefeuille voor u op basis van de gemaakte afspraken in het mandaat dat we met u zijn overeengekomen. De meeste maatschappelijke organisaties die beleggen kiezen voor dat laatste.

Praktijkverhaal

Andere situatie vraagt om andere keuzes

Het vermogensfonds uit dit praktijkverhaal gebruikte de huurinkomsten uit zijn onroerend goed om jaarlijks de goede doelen te ondersteunen. Na een goed bod verkocht de stichting dit pand in 2019. Dit riep onmiddellijk de vraag op hoe het fonds met de verkoopsom een inkomstenstroom kon genereren zoals met de verhuur van het pand het geval was. Vanwege de lage rentestand was sparen geen optie. Daarom ging de stichting met de bank in gesprek over beleggen. Het bestuur besloot 80 procent van het vermogen in een beleggingsportefeuille onder te brengen. De overige 20 procent blijft liquide. Uit dit deel wil het fonds de komende vier jaar alle verplichtingen financieren. De stichting heeft een bewuste keuze gemaakt voor vermogensbeheer. De bestuursleden willen zich namelijk volledig kunnen bezighouden met de activiteiten van de stichting. Door het beheer van de portefeuille uit handen te geven aan de bank, hebben ze er zelf weinig omkijken naar. Eén keer per kwartaal ontvangen ze een vermogensrapportage over de beleggingen in hun portefeuille. Regelmatig bespreken ze de portefeuille met hun adviseur. Samen bepalen ze of de beleggingsportefeuille zich volgens plan ontwikkelt.

Scenarioanalyse zet beleggen in perspectief

Om het maken van keuzes over de beleggingsportefeuille makkelijker te maken, biedt de bank haar beleggende klanten een scenarioanalyse. Dit rapport laat zien hoe de waarde van uw beleggingsportefeuille zich op de lange termijn kan ontwikkelen aan de hand van diverse economische ontwikkelingen. Dit zijn zowel gebruikelijke marktverwachtingen als ook een aantal extreme scenario’s. Hoe de waarde van uw portefeuille zich ontwikkelt hangt ook af van de beleggingsrisico’s die u bereid bent te nemen. Dat bepaalt de samenstelling van uw beleggingsportefeuille. Door het spreiden van risico’s over de diverse vermogensbestanddelen als obligaties, aandelen en alternatieve beleggingen biedt deze scenarioanalyse u veel houvast. Deze maakt namelijk inzichtelijk of de vermogensdoelen die u stelt haalbaar zijn bij een bepaald risicoprofiel. U ontvangt elk jaar een update van dit rapport, we bespreken dan samen met u of er aanpassingen nodig zijn.

Een serieuze overweging waard

Los van maatschappelijke organisaties voor wie het wettelijk niet is toegestaan, is beleggen in deze tijd zeker iets om te overwegen. Veel van de belemmeringen die organisaties ervaren, blijken in de praktijk goed te overbruggen. Zo is het ontberen van kennis over beleggen geen enkel probleem als u kiest voor vermogensbeheer. Het feit dat u geen risico wilt lopen met het geld van uw donateurs of achterban, is heel begrijpelijk. Maar de vraag is of u met datzelfde geld op een spaarrekening vandaag de dag misschien wel een groter risico loopt dat dit zijn waarde verliest. Deze voorbeelden tonen aan dat overtuigingen uit het verleden in de wereld van nu misschien wel om herziening vragen. Het is verstandig de belangrijke fundamenten binnen uw organisatie zo nu en dan te toetsen aan de nieuwe realiteit. De mate waarin u uw missie kunt blijven realiseren staat op nummer één. Hoe uw maatschappelijk vermogen hieraan bijdraagt is een goede tweede.