Is het voordelig om nog in 2023 dividend uit te keren of kan ik afrekenen van de belastingclaim in box 2 beter uitstellen naar de toekomst? Dat is de vraag die voor iedere directeur-grootaandeelhouder (dga) met overtollige winstreserves binnen zijn of haar bv relevant is. Nu het Belastingplan 2024 in de Tweede Kamer is aangenomen, inclusief het amendement om de tarieven in box 2 en box 3 met 2%-punten extra te verhogen, zijn de ingrediënten die nodig zijn om dit vraagstuk rekenkundig te benaderen in principe bekend.

Beleggen binnen de bv

Ondernemers die hun vermogen verdienen binnen een bv, potten de na aftrek van vennootschapsbelasting behaalde winsten vaak grotendeels op in de winstreserves van hun bv. Wanneer het vermogen niet (meer) nodig is voor financiering van ondernemingsactiviteiten, kan het worden belegd. Het werkelijk gerealiseerde rendement wordt belast met vennootschapsbelasting: 19% over de eerste € 200.000 en 25,8% over het meerdere. Over de winst na vennootschapsbelasting moet ooit nog inkomstenbelasting in box 2 worden afgerekend. Bijvoorbeeld als de bv dividend uitkeert. Maar uiterlijk bij overlijden van de dga.

Wijziging tarief box 2

Op dit moment geldt nog een vast tarief van 26,9% in box 2. Per 2024 wordt dit vervangen door een tweeschijvenstelsel met een laag tarief van 24,5% voor de eerste € 67.000 aan box 2-inkomen (fiscaal partners samen € 134.000). En een hoog tarief van 33% over al het meerdere, zowel voor in de toekomst op te bouwen winstreserves als voor al bestaande winstreserves.

Dividend uitkeren en privé beleggen

Binnen de bv blijven beleggen betekent dat rekening moet worden gehouden met 33% box 2-heffing voor zover men het vermogen in de toekomst niet tegen het opstaptarief van 24,5% aan de bv kan onttrekken. Wie in 2023 dividend uit de bv ontvangt, rekent tegen 26,9% af. En kan het na aftrek van box 2-belasting resterende vermogen vervolgens privé in box 3 beleggen. In box 3 betaalt men vanaf 2024 36% belasting. De bedoeling is dat de belasting vanaf 2027 over het werkelijke rendement zal worden geheven. Tot het zover is zal de Overbruggingswet box 3 van kracht zijn, waarbij in beginsel nog over forfaitaire – voor iedereen gelijk veronderstelde – rendementen belasting wordt geheven.

Toch heffing over werkelijk rendement?

Voor ‘banktegoeden’ wordt het forfaitaire rendement jaarlijks achteraf vastgesteld. En benadert dit de werkelijke spaarrente nu al dicht. Maar het forfait voor ‘overige bezittingen’ kan in de praktijk nog altijd flink afwijken van het werkelijk door belastingplichtigen gerealiseerde rendement. En ligt om die reden onder vuur. Wanneer de Hoge Raad de op 18 september jl. gepubliceerde conclusie van Advocaat-Generaal Wattel overneemt en het rechtsherstel voor ‘overige bezittingen’ in strijd met het EVRM verklaart, krijgt dit onherroepelijk ook gevolgen voor de Overbruggingswet box 3. Die is immers op dezelfde leest geschoeid. Hierop anticiperend onderzoekt Staatssecretaris Van Rij al de mogelijkheden om voor de periode 2023-2026 een tegenbewijsregeling te introduceren. Wie daarop een beroep doet, betaalt uiteindelijk over het werkelijk behaalde rendement. Daarvoor zal overigens wel eerst duidelijk moeten worden wat precies onder ‘werkelijk rendement’ moet worden verstaan.

Rekenkundige benadering

We kunnen de netto eindwaarde in de tegen elkaar af te wegen scenario’s – wel of niet dividend uitkeren in 2023 – uitdrukken in formulevorm en aan elkaar gelijkstellen in een wiskundige vergelijking:

Vermogen × (1 – box 2 nu) × (1 + R × (1 – box 3))n = Vermogen × (1 + R × (1 – VpB))n × (1 – box 2 later)

Toelichting op de variabelen:

- R = het jaarlijkse rendement op het vermogen

- n = de looptijd in jaren

- box 2 nu = het tarief in box 2 in 2023, zijnde 26,9%

- box 2 later = het tarief in box 2 na 2023, zijnde 24,5% of 33%

- box 3 = het tarief in box 3 over het rendement, zijnde 36%

- VpB = het tarief van de vennootschapsbelasting, zijnde 19% of 25,8%

‘Box 2 later’ en ‘VpB’ kunnen twee verschillende waarden aannemen. De overige variabelen zijn als gegeven te beschouwen. Weten we de waarden voor ‘box 2 later’ en ‘VpB’ die in een bepaalde situatie van toepassing zijn? Dan kunnen we de vergelijking oplossen. En voor elke looptijd ‘n’ bepalen bij welke ‘R’ beide scenario’s een gelijke eindwaarde opleveren.

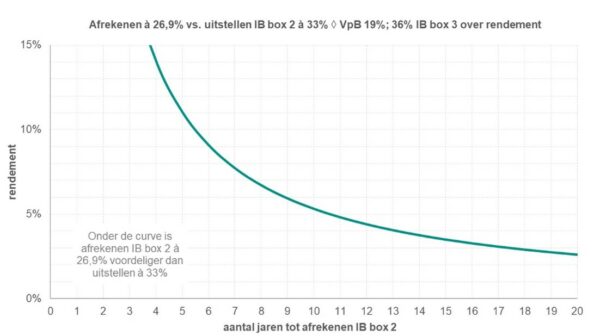

In figuur 1 is het verband tussen rendement ‘R’ en looptijd ‘n’ grafisch weergegeven uitgaande van 19% vennootschapsbelasting in de bv en een box 2-tarief van 33% ingeval van afrekenen na ‘n’ jaar.

Figuur 1

Op de curve liggen combinaties van rendement en periode tot afrekenen van box 2-belasting waarbij beide scenario’s een gelijke netto eindwaarde opleveren. Beneden de curve liggen combinaties waarbij het voordeliger is om in 2023 tegen 26,9% dividend uit te keren en privé verder te beleggen, waarbij 36% belasting over het werkelijke rendement wordt geheven. En boven de curve liggen combinaties waarbij het voordeliger is om binnen de bv te blijven beleggen en in de toekomst 33% box 2-belasting te betalen. Waarbij tot dat moment 19% vennootschapsbelasting over het werkelijke rendement wordt geheven.

Cruciale factoren bij de afweging om wel of niet in 2023 dividend uit te keren zijn dus iemands verwachting omtrent het aantal jaren dat afrekenen van de belastingclaim in box 2 kan worden uitgesteld – uiterlijk tot overlijden – en het verwachte beleggingsrendement gedurende die periode.

Voorbeeld

Op de curve in figuur 1 ligt bijvoorbeeld de combinatie van looptijd 9 jaar en rendement 6%. Voor iemand die 6% rendement per jaar denkt te behalen en verwacht binnen 9 jaar sowieso in box 2 te moeten afrekenen tegen 33%, kan dividend uitkeren in 2023 aantrekkelijk zijn. Iemand die uitgaat van 6% rendement en verwacht afrekenen in box 2 tegen 33% langer dan 9 jaar te kunnen uitstellen, zal het vermogen liever binnen de bv houden.

Winst belast tegen hoge VpB-tarief

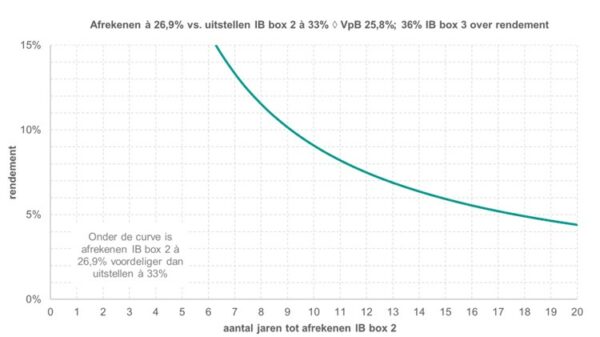

Bij een tarief van 25,8% vennootschapsbelasting ligt de curve verder naar rechtsboven. Bij eenzelfde rendement is de periode waarbij beide scenario’s een gelijke eindwaarde opleveren langer. Gaan we bijvoorbeeld weer uit van een rendement van 6%, dan loopt de periode waarbij een gelijke uitkomst wordt bereikt op tot bijna 15 jaar.

Figuur 2

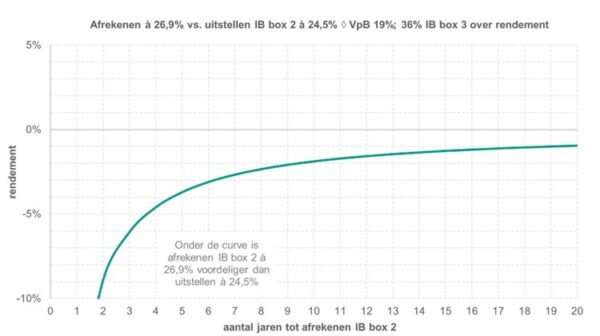

Afrekenen tegen lager box 2-tarief

Figuur 3 heeft betrekking op de situatie waarbij in de toekomst tegen 24,5% IB in box 2 afgerekend kan worden in plaats van 33%. De overige uitgangspunten zijn weer hetzelfde als in figuur 1. Uit de grafiek kan worden opgemaakt dat afrekenen tegen 26,9% bij geen enkel positief rendement voordeliger uitvalt, voor zover in de toekomst het lagere tarief van 24,5% kan worden benut.

N.B. Wanneer geen of weinig inkomen in box 1 of box 3 aanwezig is en het box 2-inkomen de voornaamste inkomensbron is, kan de effectieve belastingdruk op inkomen in box 2 vanaf 2025 hoger uitkomen dan 24,5%. Nu is de algemene heffingskorting (AHK) alleen nog afhankelijk van het belastbaar inkomen in box 1. En daalt de AHK vanaf een box 1- inkomen van grofweg € 25.000 met ongeveer 6,6% (vanaf AOW-leeftijd circa 3,4%). Vanaf ongeveer € 75.000 – grens vanaf waar het toptarief van 49,5% geldt – is de AHK nihil. Vanaf 2025 wordt de afbouw afhankelijk van het verzamelinkomen en telt ook het inkomen in box 2 en box 3 mee. Iemand die voornamelijk leeft van het dividend uit de bv, heeft over de euro’s die vallen in het afbouwtraject van de AHK, een effectieve belastingdruk die circa 6,6%-punten (vanaf AOW-leeftijd circa 3,4%-punten) hoger ligt.

Figuur 3

Wanneer is dividend uitkeren in 2023 voordelig?

De hiervoor toegelichte grafieken leveren de volgende inzichten op.

- Voor zover op enig moment na 2023 vermogen uit de bv kan worden uitgekeerd tegen het lagere tarief van effectief 24,5% – maximaal € 134.000 per jaar voor fiscaal partners – is dat in principe altijd gunstiger dan dividend uitkeren in 2023 tegen het huidige tarief van 26,9% en tot datzelfde moment verder beleggen in box 3.

- Voor zover afrekenen in de toekomst tegen het hogere tarief van 33% onvermijdelijk is, ligt die afweging ingewikkelder. Of dividend uitkeren tegen 26,9% gunstig is, hangt dan af van het aantal jaren dat men afrekenen van box 2-belasting nog zou kunnen en willen uitstellen en het rendement dat men gedurende die periode op het vermogen maakt.

- Bij een korte uitstelperiode is het zelfs bij een zeer hoog rendement voordelig om tegen 26,9% af te rekenen in plaats van later tegen 33%. Hoe langer de periode, hoe lager het rendement waarbij afrekenen tegen 26,9% en verder beleggen privé nog voordeliger uitvalt.

Tot slot

Hoewel in theorie de Eerste Kamer het Belastingplan 2024 nog zou kunnen wegstemmen, is de kans hierop erg klein. Dat neemt niet weg dat de nu bekende tarieven in de toekomst altijd weer kunnen wijzigen. Aanpassingen in belastingtarieven beïnvloeden de gemaakte berekeningen. Stel dat bijvoorbeeld het tarief in box 2 in de toekomst nog verder wordt verhoogd. De curve zou dan – met terugwerkende kracht – verder naar rechtsboven liggen. Dividend uitkeren tegen 26,9% in 2023 zou bij eenzelfde rendement bij een langere periode nog aantrekkelijk zijn. Of bij een gelijke periode ook bij een hoger rendement nog aantrekkelijk zijn. Het omgekeerde is uiteraard ook het geval, als het box 2-tarief in de toekomst zou dalen. Het punt is echter dat de keuze om wel of niet dividend uit te keren tegen 26,9% voor het eind van dit jaar moet worden gemaakt.