Uw bedrijf verkopen aan uw kinderen is prachtig. Het familiebedrijf wordt voortgezet! Maar hoe doe je dit naar ieders tevredenheid? In deze fictieve case kijken we naar John Verbruggen en de bedrijfsverkoop aan zijn zoons.

Wie:

John (67) en Wilma (68) Verbruggen hebben twee zoons: John jr. (34) en Thomas (32).

Wat:

John heeft alle aandelen van zijn metaalbedrijf verkocht aan de holdings van zijn twee zoons: ieder de helft van de aandelen. Het totale overnamebedrag is € 6.000.000. De transactie is met hulp van de bank gedaan. De transactie is met hulp van de bank gedaan. De zoons hebben de helft van het overnamebedrag betaald door geld van de bank te lenen, de andere helft leent (de holding van) John aan (de holding van) zijn zoons à 6% rente, terug te betalen in tien jaarlijks gelijke tranches.

Bijzonderheden:

John heeft het bedrijfspand met een waarde van € 1.000.000 gehouden en verhuurt dit vanuit zijn holding aan de zoons à € 60.000 huur. Het pensioen dat hij binnen zijn bv had opgebouwd heeft John door zijn accountant om laten zetten in een oudedagsverplichting (ODV), met een stand van € 800.000, in 20 jaarlijkse termijnen van € 40.000 uit te keren. John blijft als onbezoldigd adviseur achter de schermen betrokken bij het bedrijf.

Privé:

Er is een eigen woning met een waarde van € 750.000, hypotheekvrij. Verder geen noemenswaardig privévermogen. Het vermogen is steeds in de bv gelaten.

Wensen:

John en Wilma hebben geen grote wensen. Een bedrag van € 60.000 netto per jaar (met indexatie 2% per jaar voor inflatie) is ruim voldoende voor hen. Naast genieten van de kleinkinderen, trekken zij er graag op uit met hun camper.

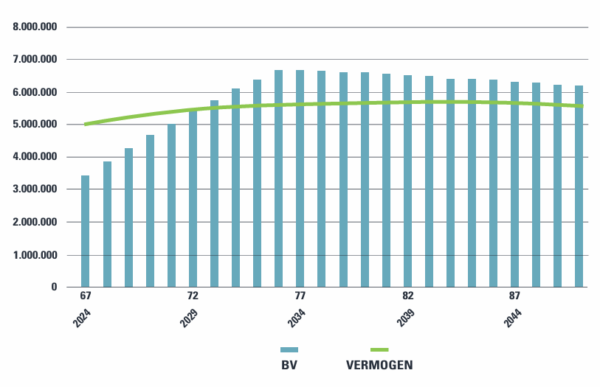

Bij rendement 0% over vermogen

Als we rekenen met 0% rendement op het vermogen (behoudens de rente op de overnamelening aan de holding van de zoons totdat deze na 10 jaar is terugbetaald) zien we dat het totale nettovermogen (gele lijn) nagenoeg constant blijft rond € 5.500.000 (dit betreft de waarde van alle bezittingen minus de (latente belasting-) schulden).

ONTWIKKELING (BELEGBAAR) VERMOGEN

Belegbaar vermogen (spaar- en beleggingstegoeden):

Het belegbare vermogen binnen de bv neemt de eerste jaren toe door de aflossingen op de overnamelening aan de zoons, zoals is afgesproken tijdens de overname. Daarna daalt het vermogen jaarlijks enigszins (blauwe balkjes).

Bedrijfsopvolgingsregeling: voor beide generaties belangrijk

Het is in dit geval zonde dat geen gebruik is gemaakt van de bedrijfsopvolgingsregeling (BOR) die de Successiewet biedt. Nu betalen de zoons fors voor overname van het bedrijf. En behouden John en Wilma een netto vermogen na aftrek van de belastingclaim in box 2 van ongeveer € 5.500.000. Veel meer dan zij nodig hebben voor een goede oude dag. Dat vermogen wordt bij vererving naar de zoons uiteindelijk vrijwel volledig met 20% erfbelasting belast. Door gebruik te maken van de BOR zou circa € 1.500.000, plus 75% over het meerdere aan ondernemingsvermogen, vrij van erf- en schenkbelasting naar de zoons hebben kunnen overgaan. Als John niet de gehele onderneming had willen schenken, zou ook overdracht tegen een lagere waarde dan de werkelijke waarde een optie zijn geweest. Het verschil zou dan als schenking worden aangemerkt, waarop de BOR ook toegepast had kunnen worden.

Download of bestel het boek

Op zoek naar meer inspiratie, voorbeelden en verhalen van topondernemers? Bestel dan het boek The Exit Years, verkrijgbaar als digitale of gedrukte uitgave.

Terug naar The Exit Years overzichtspagina

Keer terug naar de algemene overzichtspagina om meer berichten en video's te bekijken.