EIGENDOM

Eigendomsstrategie

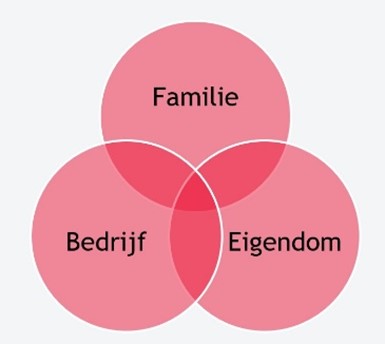

De wijze waarop de eigendom in het familiebedrijf is geregeld, is grotendeels bepalend voor veel andere in het familiebedrijf te maken keuzes. Bedenk daarbij dat de aandeelhoudersvergadering in een vennootschap de hoogste macht met de meeste bevoegdheden is. De zeggenschap, in de vorm van stemrecht op de aandelen, is in beginsel gerelateerd aan de eigendomsverhoudingen. In het bijzonder met het oog op opvolging is het van groot belang om als bedrijfsfamilie vooraf heldere uitgangspunten en afspraken te formuleren over wie er, onder welke voorwaarden eigendom (aandelen) mogen bezitten. Afgezien van de vraag of er buiten familieleden ook partners en externen aandelen mogen bezitten, dient er ook te worden overwogen of er binnen de familie onderscheid gemaakt moet worden tussen in het bedrijf werkzame en niet in het bedrijf werkzame familieleden. Dit noemt men ook wel het ‘groeien of snoeien’ principe. Immers als alle familieleden in aanmerking komen voor eigendom in het bedrijf zal met de generaties het aantal eigenaren sterk toenemen, waardoor het belang verwatert. Als wordt gekozen voor het voorbehoud van eigendom aan familieleden die in (de leiding van) het bedrijf werken, dient echter eens per generatie een uitkoop van niet actieve familieleden plaats te vinden. Het geld daarvoor moet meestal uit het bedrijf komen en beperkt de financiële slagkracht van de onderneming. Er is in deze geen goed of fout. Het gaat erom om een weloverwogen bewuste keuze te maken, op basis van bekendheid met de consequenties en voorwaarden van de desbetreffende keuze. Waar wordt gekozen voor het ‘groeien’ principe is het een belangrijke voorwaarde om alle eigenaren bij het bedrijf betrokken te houden, onder meer door ze regelmatig te informeren en ze te betrekken bij belangrijke gebeurtenissen in het bedrijf. Stelregel is dat eigenaren die niet betrokken zijn en alleen aan het eind van het jaar hun hand ophouden voor dividend, slecht zijn voor de continuïteit van het bedrijf. Aan de andere kant kan de zeggenschap worden losgekoppeld van eigendom om te voorkomen dat de aandeelhoudersvergadering een Poolse landdag wordt. Zeggenschap en eigendom kunnen worden losgekoppeld door het certificeren van aandelen. Een andere mogelijkheid is om te werken met verschillende soorten aandelen waarbij de ene soort ziet op eigendom en de andere soort ziet op zeggenschap.

Wie onder welke voorwaarden aandelen in het bedrijf mogen bezitten, bepaalt ook grotendeels de regels over overdracht van aandelen en over wat er volgens de statuten van de vennootschap moet gebeuren met aandelen bij overlijden en arbeidsongeschiktheid. Ook kan in de statuten een aanbiedingsplicht of blokkeringsregeling worden opgenomen, waardoor aandelen niet zomaar aan iedereen kunnen worden verkocht.

Eigendomsverhoudingen

Bij de opvolging van eigendom binnen een familiebedrijf door meer dan één kind worden de onderlinge verhoudingen meestal grotendeels vastgesteld op grond van het gelijkheidsbeginsel van ouders naar kinderen. Het gelijkheidsbeginsel wil zeggen dat alle kinderen hetzelfde worden behandeld. Daarbij realiseren de ouders zich vaak niet dat dit gelijkheidsbeginsel een familiebelang is en geen bedrijfsbelang. Bovendien zijn kinderen nooit gelijk. Ze hebben verschillende ambities, ondernemersgeest, drive, talenten, vaardigheden, waarden, etc. Afgezien daarvan wordt het gelijkheidsbeginsel bijna altijd door de ouders toegepast, zonder dat vooraf met de kinderen te bespreken. Als het gaat om volwassen kinderen die voor zichzelf kunnen beslissen, zou op zijn minst de vraag gesteld kunnen worden of een andere dan een gelijke verhouding ook denkbaar is. Zeker als er sprake is van duidelijke verschillen in ambities en/of capaciteiten kan die discussie beter aan de voorkant worden gevoerd. Dat is beter dan het onderwerp onbesproken laten en de mogelijkheid accepteren dat dit uiteindelijk leidt tot onderlinge conflicten tussen de kinderen op langere termijn.

Afgezien van zeggenschap zijn aandelenverhoudingen ook bepalend voor het recht op dividend. Hoewel er formeel gezien geen relatie bestaat tussen eigendomsverhoudingen en in het bedrijf geleverde prestaties, is de praktijk weerbarstiger. Het gaat in de onderlinge relatie tussen in het bedrijf werkzame familieleden immers meer om hoe het voelt, dan om hoe het formeel geregeld is. Ook dividend kan voelen als een beloning voor geleverde prestaties.

Schenking

In de praktijk wordt bij overdracht van de aandelen naar de volgende generatie vaak gekozen voor (gedeeltelijke) schenking. De waarde van het belang, in het bedrijf dat wordt geschonken, is relevant voor een eventuele compensatie naar kinderen die niet opvolgen en voor de fiscus (zie fiscaal). Welke waarde bij de compensatie van andere kinderen wordt gebruikt is niet aan regels gebonden en heeft op zich ook geen fiscale consequenties, afgezien van mogelijke belastingclaims op de compensatie zelf. Er kan worden gekozen voor een directe compensatie in de vorm van geld of vermogensbestanddelen, of een compensatie in de vorm van inbreng van de verkregen schenking bij vererving. Indien niet wordt gekozen voor een schenking zijn overdragers en opvolgers vrij om samen een overdrachtsprijs vast te stellen, afhankelijk van elkaars behoeften en mogelijkheden. Uiteraard dienen daarbij de fiscale consequenties in aanmerking te worden genomen. Ook dient te worden bedacht dat een te lage prijs voor een belang, feitelijk ook een bevoordeling van de verkrijger is die eventueel kan worden gecompenseerd naar de andere kinderen..

Fiscaal

De fiscus gaat bij waardering van aandelen of certificaten in een bedrijf altijd uit van de economische waarde van het bedrijf. Zij hanteert daarbij meestal de Discounted Cash Flow (DCF) waarderingsmethode.

Bij deze berekening worden toekomstige kasstromen aan de hand van variabele factoren contant gemaakt. De hoogte van de gehanteerde rente is daarbij een belangrijke factor. Het verschil tussen deze berekende waarde en de overdrachtsprijs is van invloed op zowel de verschuldigde inkomstenbelasting als op de eventueel verschuldigde schenkbelasting. Bij het schrijven van dit drieluik kan er nog gebruik gemaakt worden van de Bedrijfs Opvolgings Regeling (BOR), waarin het grootste deel van de belastingclaim op schenkingen of verervingen onder bepaalde voorwaarden komt te vervallen of wordt doorgeschoven. Er hangen echter donkere wolken boven deze regeling, want er zijn al tekenen zichtbaar van een substantiële versobering op afzienbare termijn.

Over het algemeen is het verstandig om hierover tijdig af te stemmen met uw fiscalist en om vooraf met de fiscus af te stemmen, om verrassingen achteraf te voorkomen.

Financiering

In veel gevallen wordt bij overdracht van eigendom naar de volgende generatie, als er sprake is van een financieringsbehoefte gekozen voor een interne oplossing. Vaak financiert de holding van de overdrager (een deel van) de koopsom. Externe financiering is over het algemeen gebonden aan een substantiële achterstelling van de overdrager. Afgezien van verkoop of schenking zijn er nog meer mogelijkheden om de opvolging voor wat betreft de eigendom op een geleidelijke wijze te laten verlopen, bijvoorbeeld door een vorm van cumulatief preferente aandelen te gebruiken. In dat geval worden de dividend die de opvolger ontvangt, gebruikt om de overdrager geleidelijk uit te kopen. U kunt deze opties met uw fiscalist bespreken.

Exit-regeling

Hoe goed alles ook geregeld is, niemand kan in de toekomst kijken. Er zijn talloze omstandigheden denkbaar waarin iemands perspectieven veranderen en men een andere weg moet of wil kiezen. Zorg er daarom voor dat er voor opvolgers ook een exit-regeling bestaat, waarin staat hoe men in een dergelijke situatie dient om te gaan met het eigendom van het bedrijf. Daarbij dienen alle belangen op een zorgvuldige manier op elkaar te worden afgestemd. Hoe willen partijen omgaan met bijvoorbeeld een hoog bod van een partij die het bedrijf zou willen kopen? Maakt het daarbij uit hoe lang geleden de bedrijfsoverdracht is? Een ander aspect waarover nagedacht moet worden is hoe gaan partijen om met langdurige arbeidsongeschiktheid. Maak daarover goede afspraken en leg deze vast.