Belastingheffing in de bv

Met onbeclaimd vermogen wordt vermogen bedoeld waarover u in privé kunt beschikken zonder er eerst belasting in box 2 over te hoeven betalen. Dat kan vermogen zijn dat u al privé heeft in box 3. Het kan ook gaan om vermogen dat in een bv zit, maar daar belastingvrij uit gehaald kan worden. Als u ervoor kiest om onbeclaimd vermogen in de bv onder te brengen en te beleggen, krijgt u met twee belastingen te maken over het rendement.

Het rendement zal voor de bv onderdeel zijn van de belastbare winst voor de Vennootschapsbelasting (Vpb). In 2025 is het Vpb-tarief 19% tot € 200.000 winst, en 25,8% daarboven. Over de nettowinst na Vpb betaalt u als dga later nog inkomstenbelasting (IB) in box 2, bijvoorbeeld bij verkoop van aandelen of dividenduitkering. U kunt deze heffing uitstellen, maar uiterlijk bij uw overlijden incasseert de fiscus de box 2-belasting.

Sinds vorig jaar zijn er twee schijven in box 2. In 2025 zijn de tarieven: 24,5% tot € 67.804 en 31% daarboven. Fiscaal partners mogen bij de aangifte IB onderling schuiven met inkomen in box 2 en zo tweemaal de lage schijf toepassen, tot € 135.608. Dit geldt ook als slechts één partner aandeelhouder is.

Het box 2-tarief kan in de praktijk hoger uitvallen dan de percentages hierboven, omdat dividenduitkeringen sinds 2025 de algemene heffingskorting verlagen. Voor mensen boven de AOW-leeftijd verlagen dividenduitkeringen daarnaast de ouderenkorting. Lees hier meer over in het artikel box 2: hoeveel belasting betaalt u in 2025 over dividend uit uw bv?

Deze twee belastingen samen, Vpb en box 2, vormen de gecombineerde belastingdruk op het rendement in de bv. De gecombineerde belastingdruk berekenen we als volgt:

Gecombineerde belastingdruk = 1 – ( 1 – Vpb) × ( 1 – box 2)

| Gecombineerde belastingdruk bv |

VPB = 19% |

VPB = 25,8% |

| Box 2 = 24,5% |

38,88% |

43,98% |

| Box 2 = 31% |

44,11% |

48,80% |

Belastingheffing in box 3

Belegt u in privé, dan heeft u te maken met belastingheffing in box 3. Daar is het rendement belast tegen een vast tarief van 36%. In box 3 wordt echter (nog) niet van het werkelijk rendement uitgegaan maar van een fictief rendement. In 2025 is het fictieve rendement op ‘overige bezittingen’ zoals beleggingen 5,88%. Spaartegoeden worden tegen een lager fictief rendement belast dat doorgaans redelijk het werkelijke rendement benadert. Voor 2025 wordt voorlopig gerekend met 1,44%, maar het definitieve percentage wordt pas na afloop van het belastingjaar vastgesteld.

Door uitspraken van de Hoge Raad kunt u soms wel kiezen voor het werkelijk rendement als dat lager is. Dit is wel een nauwe definitie van werkelijk rendement: de Hoge Raad heeft bepaald dat kosten niet aftrekbaar zijn en ongerealiseerde waardestijgingen ook moeten worden meegenomen. Lees meer over dit onderwerp in het artikel Overzicht van de box 3 ontwikkelingen.

Het gevolg is een duaal systeem: u betaalt belasting over een fictief rendement, maar kunt tegenbewijs leveren en belasting over het werkelijk rendement betalen als dat lager is. Dit duale systeem is waarschijnlijk tijdelijk: Het kabinet-Schoof wil zo snel mogelijk overstappen op een heffing op alleen werkelijk rendement. Dit zal op zijn vroegst in 2028 ingevoerd kunnen worden. Hoe dit systeem eruit komt te zien en wanneer het wordt ingevoerd weten we op dit moment nog niet.

De keuze voor fictief of werkelijk rendement moet u maken voor uw gehele box 3-vermogen. U kunt dus niet per vermogensbestanddeel kiezen. Heeft u een negatief rendement? Dan wordt de belastingheffing in dat jaar 0%. U kunt het verlies niet verrekenen met positief rendement in een ander jaar.

Wat is voordeliger: bv of privé?

Deze afweging verschilt voor spaartegoeden en voor beleggingen. Voor spaartegoeden geldt een relatief laag fictief rendement, dat doorgaans goed overeenkomt met het rendement dat op een spaarrekening kan worden behaald. Spaargeld zonder belastingclaim is daarom vaak beter af in box 3.

Voor beleggingen is de afweging genuanceerder. Voorheen gold als vuistregel dat u beter in de bv kon beleggen bij laag verwacht rendement, zoals bij defensieve beleggingen. Door de recente uitspraken van de Hoge Raad is dit deels achterhaald, omdat nu ook gekozen kan worden voor heffing over het werkelijke rendement.

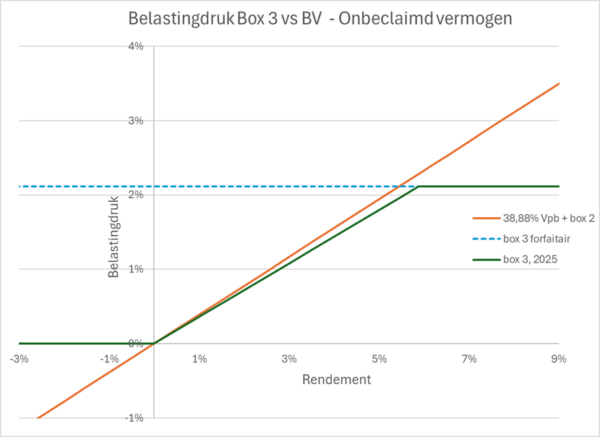

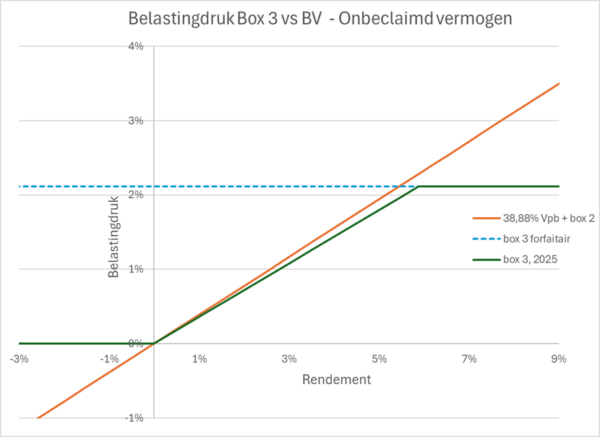

Figuur 1 geeft een weergave van de belastingdruk, afgezet tegen het rendement, voor zowel bv als privé. De groene lijn laat de belastingdruk in box 3 zien. Deze is 0% bij een negatief rendement. Bij een rendement tussen 0% en het forfait is de belastingdruk 36% van het rendement. Bij een rendement boven het forfait is de belastingdruk gefixeerd op ruim 2% (36% van het forfait op overige bezittingen).

De oranje lijn toont de belastingdruk in de bv bij het laagste gecombineerde tarief van 38,88%. De aanname is daarbij dat bij een negatief rendement verliesverrekening toegepast kan worden, waardoor een negatieve belastingdruk te zien is. Te zien is dat bij ieder positief rendement, de gecombineerde belastingdruk in de bv hoger uitvalt. Het verschil is bij lage rendementen klein, maar bij hoge rendementen groot door de maximering van de box 3 heffing. Als we uit zouden gaan van een hogere gecombineerde heffing in box 2 dan zou de oranje lijn steiler omhooglopen en zou het verschil met box 3 groter worden.

Figuur 1

Op het eerste oog lijkt de afweging eenvoudig. Box 3 lijkt door een lager tarief altijd voordeliger. Als vanaf 2028 het werkelijk rendement inderdaad belast gaat worden tegen 36%, met kostenaftrek en met verliesverrekening, dan kan dat misschien ook kloppen. Tot die tijd hebben we echter te maken met verschillen tussen de bv en in box 3. Afhankelijk van de situatie kan het daarom nu beide kanten op vallen welke optie voordeliger is.

Een aantal belangrijke verschillen tussen bv en privé:

- Box 3-belasting is gemaximeerd. Is het rendement hoger dan het forfaitair rendement dat voor uw totale box 3-vermogen geldt? Dan betaalt u slechts belasting over het forfait. De rest van uw rendement is onbelast. In zo’n geval is box 3 vaak voordeliger.

- Geen kostenaftrek in box 3. Maakt u naast rendement ook kosten? Bijvoorbeeld kosten voor vermogensbeheer? Dan kunt u deze niet aftrekken van het belastbare rendement in box 3. In de bv kan dit wel. Daardoor kan de te betalen belasting in de bv toch lager uitvallen, ondanks een hoger gecombineerd tarief.

- Verliesverrekening in de bv. In een jaar met negatief rendement is doorgaans de bv voordeliger dan box 3, omdat in de bv verliezen verrekend mogen worden met winsten in andere jaren.

- Box 2-belasting kan worden uitgesteld. Over het rendement moet in beginsel direct vennootschapsbelasting worden betaald. De box 2-belasting kan doorgaans worden uitgesteld zo lang het vermogen in de bv blijft. Dit uitstel kan een voordeel zijn, en dat voordeel bestaat niet in box 3. Dit kan vooral voordelig zijn bij beleggingen die niet makkelijk in contanten kunnen worden omgezet. Denk daarbij aan vastgoed of private equity.

Om een goede afweging te maken voor uw eigen situatie is het belangrijk om na te gaan welke van deze factoren voor u relevant zijn en hoe ze de belastingdruk beïnvloeden. Het is goed om daarbij te bedenken dat beleggingen op de beurs volatiel zijn en het niet vaak voorkomt dat het rendement precies tussen 0% en het forfait uitkomt.

Tot slot

Voor spaargeld is onderbrengen binnen een bv niet langer voordelig, omdat vanwege het meebewegen van het forfaitaire percentage voor ‘banktegoeden’ met de marktrente min of meer al sprake is van heffing over het werkelijke rendement.

Voor beleggingen is het verschil tussen bv en privé in veel gevallen kleiner geworden door de uitspraken van de Hoge Raad. Het hangt van de situatie af of de bv of privé voordeliger is. Vaak zal dit box 3 zijn vanwege het lagere tarief, maar er zijn omstandigheden die de bv voordeliger kunnen maken. Vooral bij hoge kosten in verhouding tot het rendement of jaren met negatief rendement kan de bv de betere keuze zijn. Aan de andere kant is box 3 beter voor hoge verwachte rendementen, omdat maximaal over het forfait geheven wordt.

De juiste keuze kan u geld besparen. Het is daarom de moeite om te onderzoeken in welke box u uw vermogen wilt beleggen. Voordat u fiscale beslissingen neemt raden wij u aan altijd met uw fiscalist te overleggen.