Heeft u als directeur-grootaandeelhouder (DGA) van een eigen bv structureel overtollige middelen binnen uw bv? Dan kunt u uw bv als bank gebruiken en geld uitlenen aan uzelf privé. Bijvoorbeeld om daarmee uw eigen woning of de investering in een beleggingspand te financieren. Dat kan aantrekkelijk zijn, als het vermogen anders tegen een zeer lage rente op een spaarrekening zou staan. Maar als u tegen dezelfde rente bij de bank kunt lenen en uw bv op een andere manier een beter rendement op dat vermogen kan behalen, doet u de bv – en daarmee uzelf als aandeelhouder – tekort.

Geen verschil privé

Wanneer u bij de bank tegen dezelfde rente kunt lenen als bij uw eigen bv, dan maakt het vanuit privé gezien niet uit of u bij uw bv leent of bij de bank. De financiële gevolgen zijn dan precies hetzelfde. Dit is het geval als het om een lening in box 1 voor de eigen woning gaat

Op overige schulden is de Wet excessief lenen van de eigen vennootschap van toepassing. Deze wet kan leiden tot belastingheffing over schulden aan uw vennootschap voor zover deze groter zijn dan € 500.000. Gaat het om een lening in box 1 voor uw eigen woning? Dan telt deze niet mee voor deze regeling.

Wel verschil voor BV

Vanuit de bv gezien maakt het al dan niet uitlenen van geld aan u privé wel verschil. Geld aan u privé uitlenen kan voordelig of juist nadelig uitpakken voor uw bv. Dit is afhankelijk van het rendement dat de bv anders zou maken. Ligt dat rendement lager dan de rente waartegen de bv het geld aan u uitleent? Dan gaat de bv – en dus ook u als aandeelhouder – erop vooruit door het aan u uit te lenen. Maar zou de bv meer rendement kunnen behalen door het geld op een andere manier in te zetten? Dan gaat de bv – en dus uzelf – erop achteruit.

Lenen bij de bank tegen dezelfde rente is dus voordeliger dan lenen bij uw bv, als de bv een hoger rendement kan realiseren op het vermogen dan dat rentepercentage. Dat geldt ongeacht of de lening voor u privé in box 1 valt of in box 3.

Rentepercentage

Vaak hoor ik als argument om bij de bv te lenen dat men bij de bv tegen een lagere rente kan lenen dan bij de bank. Maar los van de vraag of dat praktisch gezien ook reëel is – er moet sprake zijn van zakelijke voorwaarden – is de invloed van het rentepercentage zeer beperkt. Tenminste, als het een eigenwoninglening in box 1 betreft. Hoe zit dat?

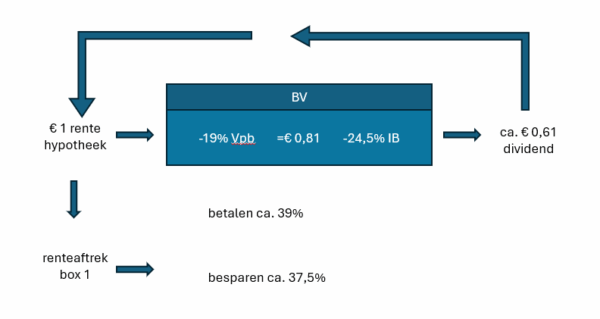

Privé is de rente die u aan uw bv betaalt over een eigenwoningschuld in box 1 fiscaal aftrekbaar. Zelfs als uw inkomen in box 1 tegen het toptarief van 49,5% wordt belast, kan dat vanaf 2025 een fiscale besparing opleveren van maximaal circa 37,5%. Terwijl de belasting die u in totaal betaalt over een euro aan rente die ‘door de bv stroomt’ – eerst vennootschapsbelasting (VpB) en daarna inkomstenbelasting (IB) in box 2 – bij uitkeren van dividend in 2025 in bepaalde gevallen beperkt kan blijven tot ongeveer 39%. Namelijk 19% VpB plus later 24,5% IB box 2 over de resterende 81% na VpB. Een lagere rente levert dan amper 1,5%-punten (circa 37,5% vs. circa 39%) voordeel op. Bij een leensom van € 500.000 levert 1% minder rente dan een verschil op van 1,5% x 1% x € 500.000, ofwel slechts € 75 per jaar.

Bij een box 3-schuld ligt dat anders. Gesteld dat er voldoende vermogen in de categorie ‘overige bezittingen’ in box 3 tegenover de schuld staat, levert dat een belastingbesparing op. Maar die besparing is niet afhankelijk van het rentepercentage op de schuld. In dat geval kan een lagere rente wel substantieel voordeliger zijn. Een 1% lagere rente over een box 3-schuld van € 500.000 scheelt dan circa 39% x 1% x € 500.000, ofwel € 1.950 per jaar. Let op: als deze box-3 schuld meer bedraagt dan € 500.000 is de genoemde wet excessief lenen van toepassing op het meerdere.

Zakelijke voorwaarden

Maar u mag de rente niet zomaar stellen op een percentage dat uzelf het beste uitkomt. U moet als DGA zakelijke voorwaarden in acht nemen bij transacties die u met uw bv doet. Dat betekent niet dat u per se dezelfde rente moet hanteren als een bank voor soortgelijke leningen rekent. De Belastingdienst geeft op zijn website de volgende toelichting:

“De bv zal jaarlijks aan de directeur-aandeelhouder een zakelijke rentevergoeding in rekening moeten brengen. Volgens vaste rechtspraak is dit de renteopbrengst die de bv normaal gesproken ook elders als particuliere belegger kan behalen.

Indien u als directeur-aandeelhouder een zelfde kredietwaardigheid zou hebben als een bank, zou kunnen worden uitgegaan van het normale rentetarief op een privé-rekening bij een bank. Dit zal veelal echter niet het geval zijn. Dit betekent dat er nog een passende extra risico-opslag op dit rentetarief in aanmerking moet worden genomen.”

Overwegingen om over te sluiten

Wanneer u een lening bij uw bv aflost met het geld dat beschikbaar komt door een lening bij de bank aan te gaan (oversluiten), verruimt dat de liquiditeitspositie van de bv. Dat kan om diverse redenen wenselijk zijn. Daarnaast kunnen er ook nog andere overwegingen zijn om een lening bij uw bv over te sluiten naar de bank. Hierbij kunt u denken aan:

- In een actieve onderneming kunnen de beschikbaar komende liquiditeiten gebruikt worden voor investeringen of versterking van het werkkapitaal;

- Als uw bv een pensioen- of stamrechtverplichting op haar balans heeft staan en binnen afzienbare tijd moet (kunnen) overgaan tot het doen van uitkeringen, moeten daarvoor voldoende liquiditeiten aanwezig zijn;

- De bv kan de vrijkomende middelen op een andere manier beleggen. Dat is voordelig als het rendement hoger is dan de rente die de bv ontvangt bij uitlenen aan privé.

- Oversluiten van een box 3-schuld naar de bank kan er in voorkomende gevallen voor zorgen dat u geen onwenselijke fiscale gevolgen ondervindt van de Wet excessief lenen bij de eigen vennootschap.

Tot slot

Kredietverlening is een kwestie van maatwerk. Of en tegen welke condities de bank de lening die uw bv aan u verstrekt heeft kan overnemen, hangt af van uw persoonlijke inkomens- en vermogenspositie. Bespreek de mogelijkheden met uw banker. Het is verstandig dit ook met uw accountant en/of fiscalist af te stemmen.