Steeds meer beleggers verkennen de mogelijkheden van private equity:

buiten de beurs om participeren in kansrijke ondernemingen. Professionele beleggers hebben al langer toegang tot deze alternatieve beleggingscategorie, ABN AMRO MeesPierson maakt het ook bereikbaar voor vermogende particulieren. Private equity kan een aantrekkelijke aanvulling zijn op een goed gespreide portefeuille.

Bij private equity investeert een partij risicodragend kapitaal in een bedrijf, met de verwachting dit na strategische verbeteringen op termijn met winst te verkopen. Wereldwijd maakt dit kapitaal de groei van vele duizenden ondernemingen mogelijk. De succesvolle voorbeelden zijn talrijk, zo delen private-equityfondsen en -beleggers die kapitaal verstrekten aan Apple, betaalplatform Adyen en vakantieparkenbedrijf Roompot mee in de groei. Risico’s zijn er zeker ook. Beleggers moesten hun verlies nemen op belangen in bekende namen als Vendex-KBB, moeder van warenhuis V&D en speelgoedketen Toys “R” Us, dat failliet ging.

Kijk ook de documentaire over private equity

In de documentaire 'The Next Level in Investing: Private Equity' duiken we dieper in de wereld van private equity. Kijk nu aflevering 1, waarin we kijken naar de geschiedenis en het imago van private equity.

Kansrijke bedrijven buiten beurs

Private equity heeft in de afgelopen tien jaar een stormachtige ontwikkeling doorgemaakt, maar inmiddels is het een belangrijke financieringsvorm voor bedrijven en spreekt tot de verbeelding van veel beleggers, zien Dirk-Jan Schuiten, Global Head of Private Equity bij ABN AMRO, en Peter Tummers, Senior Investment Professional Private Equity bij ABN AMRO. ‘Door de oplopende waarderingen van vastgoed en beurzen als gevolg van de lage rentestanden groeit de interesse voor alternatieve beleggingen zoals private equity, als aanvulling op een goed gespreide beleggingsportefeuille’, zegt Tummers. ‘Een belegging buiten de beurs kan een aantrekkelijke optie vormen om extra kansen op rendement te creëren.’ Daarnaast kan private equity vanuit het oogpunt van spreiding aantrekkelijk zijn; een directe belegging in een niet beursgenoteerde onderneming is minder gevoelig voor het sentiment op de financiële markten. Steeds meer institutionele beleggers voegen daarom alternatieve beleggingen zoals private equity toe aan hun beleggingsmix.

Schuiten legt uit dat private equity bovendien een enorm aantal potentieel kansrijke bedrijven binnen het blikveld van de belegger brengt. ‘Beursgenoteerde ondernemingen maken immers maar een beperkt deel van de totale economie. De belegger die zich beperkt tot de beursgenoteerde bedrijven mist veel.’ Alleen al in de VS waren er in 2021 17.000 niet-beursgenoteerde bedrijven met een omzet van minstens 100 miljoen dollar, tegenover 2.600 beursgenoteerde bedrijven, zo blijkt uit data van private-equityserviceprovider Hamilton Lane.

Overname concurrenten

Deze manier van investeren heeft inmiddels een rol in bijna alle sectoren van de economie. Apple en Meta (Facebook) zijn techreuzen die groot werden met geld van private-equityinvesteerders. Ook dichter bij huis zijn er vele aansprekende voorbeelden. Softwarebedrijf Exact is deels gefinancierd met private equity, evenals e-commercebedrijf Coolblue en betaalplatform Adyen. Maar private equity investeert zeker niet alleen in tech. Lingerieconcern Hunkemöller heeft private-equityfondsen aan boord en een Nederlandse private-equitypartij nam recent een belang in de groeiende snackbarketen Kwalitaria. Met het geld van de investeerders worden de komende tijd nieuwe snackbarfilialen geopend.

Private equity kan bedrijven een boost geven, dat laat de groei van Roompot Vakantieparken zien. De onderneming, vernoemd naar een vaargeul in de Oosterschelde, startte in de jaren vijftig als kleine camping in het Zeeuwse Kamperland. Het breidde de afgelopen decennia middels overnames flink uit tot tweehonderd vakantieparken in Europa, mede dankzij geld van private-equityfondsen. Voor die fondsen zijn vakantieparken aantrekkelijk: het bedrijfsmodel is schaalbaar en consumenten geven steeds meer geld uit aan vakanties. Recent investeerde het Amerikaanse private-equityfonds KKR in Roompot. Die investering maakte de overname van concurrent Landal GreenParks mogelijk en geeft de verdere verduurzaming van Roompot een impuls. Zo krijgen de vakantiehuizen groene daken en gaan alle parken van het gas af.

Uitgesproken aandeelhouder

Met een investering door een private-equityfonds of -belegger haalt een onderneming een flinke pot geld én een uitgesproken aandeelhouder in huis. Het fonds krijgt door een meerderheids- of een groot minderheidsbelang zeggenschap in de onderneming en maakt daar ook gebruik van. Dat onderscheidt deze investeerders van reguliere investeerders: ze bemoeien zich actief met onder andere de strategie en de financieringsstructuur. Daar zit de kracht van private equity, benadrukt Schuiten. ‘De private-equityinvesteerder gebruikt zijn expertise en een team van specialisten om activiteiten van de onderneming te optimaliseren en zo de waarde te verhogen.’ Een private-equityfonds kan uit een breed netwerk van experts putten. ‘Bij de investering in een fintechbedrijf wordt bijvoorbeeld een adviseur ingevlogen die betrokken was bij de start van Uber.’

Samen met het management maakt de investeerder groeiplannen. Dat kan zijn door overnames met externe financiering, zoals bij Roompot. Of de nieuwe investeerder brengt strategische focus aan door bedrijfsonderdelen af te stoten, omdat die slecht renderen of niet langer tot de kernactiviteiten behoren. Waar mogelijk worden de kosten verlaagd, bijvoorbeeld door met andere ondernemingen in de portefeuille van het private-equityfonds inkoopvoordeel te halen. Schuiten: ‘Denk aan de gezamenlijke inkoop van grondstoffen of grote

ICT-systemen.’

Onontgonnen terrein

De huidige werkwijze van private-equityfondsen verschilt niet veel van een van de eerste private-equitytransacties in 1898. De Amerikaanse bankier John Pierpont Morgan nam toen met eigen geld en een banklening staalbedrijf Carnegie Co over, het huidige US Steel. Morgan zag als een van de weinigen hoe hij de onderneming beter kon laten renderen door productielijnen uit te breiden, de distributie te verbeteren en de transportkosten te verminderen.

Ook nu speuren private-equityfondsen met grondige analyses naar kansen binnen het onontgonnen universum van niet-beursgenoteerde ondernemingen, zegt Schuiten. ‘Dat is nog niet zo efficiënt en afgegraasd als de publieke markten. Dit creëert kansen voor private-equityfondsen die sectoren en bedrijven analyseren, strategisch denken en kansen pakken.’ De partij met de meeste kennis wint. Private bedrijven hoeven veel minder informatie te delen dan beursgenoteerde ondernemingen. Die laatste zijn niet alleen wettelijk verplicht veel bedrijfsinformatie publiek te maken, het nieuws is bovendien binnen enkele seconden bij beleggers wereldwijd bekend.

Exitscenario’s

Het ontbreken van de tucht van de beurs heeft nog meer voordelen. Een private-equityfonds kan de toekomstplannen bij de onderneming in eigen tempo uitrollen, zegt Schuiten, want anders dan bij beursgenoteerde ondernemingen kijken er geen externe aandeelhouders mee. ‘De nadruk ligt mede daardoor veel minder op de korte termijn en meer op waardecreatie op de lange termijn.’ Al moeten we dat wel in perspectief zien; een private-equityfonds investeert altijd met de exit al in gedachten. Tummers: ‘Er zijn altijd een of meer exitscenario’s, zoals een beursgang of verkoop aan een strategische partij in de sector. De beoogde exit bepaalt de bedrijfsstrategie.’ De aandacht voor de exit hangt ook nauw samen met de werkwijze van private equity. De belegger investeert namelijk ook zijn eigen geld en heeft, zoals dat heet, skin in the game. De General Partner, ofwel GP, wil op termijn, net als de andere investeerders in het fonds, de investering plus een beloning voor het genomen risico terug.

Team van analisten

Waar John Pierpont Morgan aan het eind van de negentiende eeuw bijna alleen werkte, heeft de hedendaagse private-equitybelegger een heel team om zich heen. Grote private-equityfondsen als KKR, Permira, Carlyle, Blackstone, TPG en Bain Capital hebben veel werknemers in dienst voor onder andere analyse van bedrijven die mogelijk interessant zijn om in te investeren. De GP is de beheerder van het fonds en kiest de investeringen. De investeerders die geld in het fonds steken worden limited partners of LP’s genoemd. KKR, een van de grootste private-equitybedrijven ter wereld, heeft 1.900 werknemers, onder wie 600 sectoranalisten.

Investeerder als filmpersonage

Private equity bestaat zoals gezegd al lang, maar private-equityfondsen werden groot en bekend in de jaren tachtig. Vooral door de toegenomen mogelijkheden om te investeren met geleend geld. De investeringen werden mogelijk door obligaties met een lage kredietwaardigheid uit te geven. Die opkomst ging gepaard met successen én excessen. Niet voor niets werden private-equityfondsen soms sprinkhanen genoemd. Critici schetsen een beeld van beleggers die als een plaag neerstrijken op een bedrijf en grote leningen op de bedrijfs-onderdelen aangaan. Ze verkopen de aantrekkelijkste onderdelen en laten de onderneming na enige tijd kaalgeplukt achter. De aandeelhouders hebben in de tussentijd hoge dividenduitkeringen geïncasseerd. Acteur Michael Douglas gaf als Gordon Gekko in de film Wall Street de geldbeluste private-equityinvesteerder een gezicht.

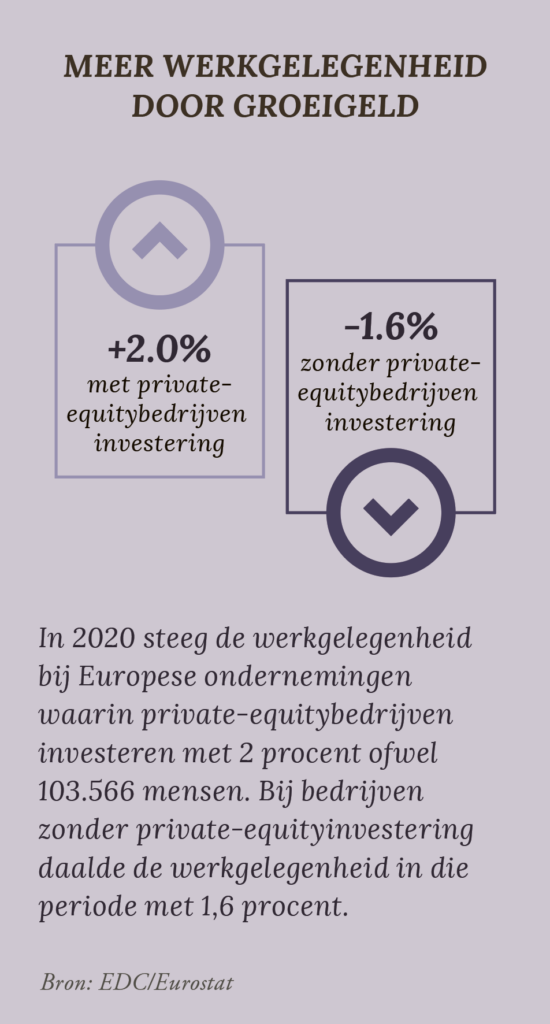

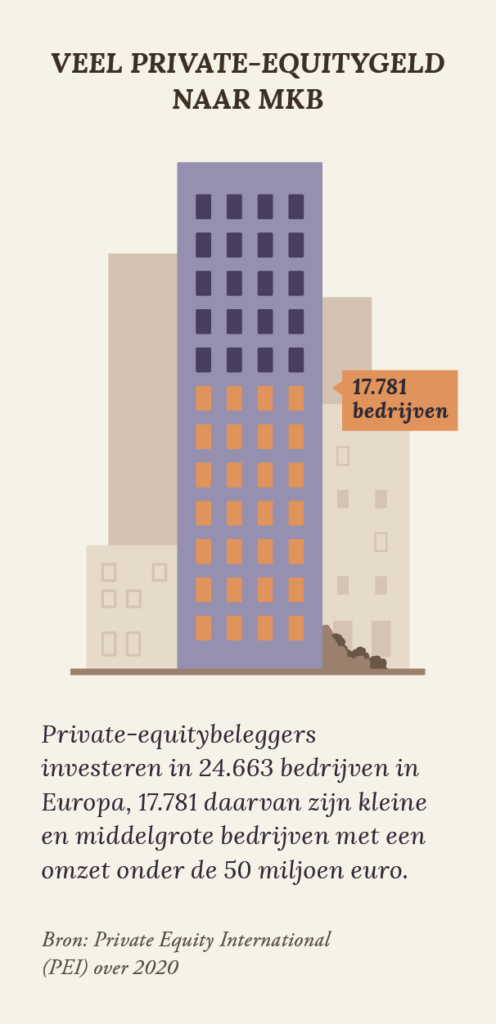

Deze strategieën waren in de jaren tachtig en negentig gebruikelijk, zegt Tummers, maar zijn nu minder relevant. ‘In de huidige tijd is het versterken van de onderneming door aanscherping van de strategie en operationele efficiëntie veel aantrekkelijker dan het bedrijf in stukken te hakken voor de verkoop. Wat niet wil zeggen dat het nooit meer voorkomt.’ Tummers kent de kritiek over het verlies van werkgelegenheid doordat de focus op efficiëntie banen kost. Maar, zegt hij: ‘Door bijvoorbeeld automatisering gaan er banen verloren, maar er wordt ook veel nieuwe werkgelegenheid gecreëerd.’ De cijfers ondersteunen dat. Invest Europe berekende dat er in 2020 ruim 103.566 banen bij kwamen in door private equity gesteunde bedrijven in Europa. In diezelfde periode nam het totale aantal banen bij Europese bedrijven af met 1,6 procent. Dat verbaast Schuiten niet: ‘Bij de grote private-equityfondsen ligt de nadruk op een groeistrategie. Dankzij de investering kan het bedrijf weer een stap zetten, zoals met de overname van een concurrent of internationale expansie.’

Kansen bij inefficiëntie

Binnen private equity zijn verschillende strategieën te onderscheiden, gebaseerd op de ontwikkelingsfase en omvang van de ondernemingen waarin een belang wordt genomen. Iedere strategie heeft een eigen risico-rendementsverhouding. Zo zijn er fondsen die zich richten op start-ups, naast fondsen die seed capital verstrekken. Die laatste investeren in bedrijven die kapitaal nodig hebben voor de ontwikkeling van een kansrijk idee. Buy-outfondsen richten zich op ondernemingen in een veel volwassenere fase. Deze strategie is populair bij private-equitybeleggers vanwege de risico-rendementsverhouding. Bedrijven in het buy-outsegment opereren veelal in gevestigde markten en hebben een duidelijke afzetmarkt en een groot klantenbestand.

In dit deel van de private-equitymarkt gaat het meeste geld om. ‘Het gaat om complexe, grote ondernemingen met bewezen businessmodellen en een goed management’, vertelt Schuiten. ‘In elke onderneming ontstaan door de jaren heen inefficiënties waar iemand van buiten kansen kan zien.’ Schuiten legt uit dat grote buy-outfondsen tussen 2000 en 2017 de meest stabiele performance hebben laten zien. Hij benadrukt dat niet de hoogste rendementen doorslaggevend zijn, maar een stabiel resultaat op de lange termijn. ‘Een venturecapitalfonds dat startkapitaal voor ondernemingen in de opstartfase verstrekt heeft misschien hogere rendementen, maar dat gaat ook gepaard met veel meer risico dat een van de investeringen het niet redt.’

Tientallen miljarden

Private-equityfondsen hebben een closed-end beleggingsstructuur. Dit houdt in dat investeerders eerst kapitaal toezeggen aan een fonds voordat de fondsmanager dit investeert in ondernemingen. De fondsen gaan periodiek naar de markt om in korte tijd geld op te halen. Dat gaat dan om stevige bedragen: ze halen vaak miljarden tot tientallen miljarden op en minimale investeringen van 5 tot 10 miljoen euro per belegger zijn gebruikelijk. Fondsmanagers hebben drie tot vijf jaar de tijd om dit kapitaal te investeren. In deze investeringsperiode dienen investeerders op verzoek – de capital call – een deel van het afgesproken bedrag in het fonds te storten. Met deze bedragen neemt het fonds een belang in bedrijven.

In de daaropvolgende jaren zal het fonds deze belangen weer verkopen, met mogelijk een flinke meerwaarde. Die opbrengst wordt met de investeerders gedeeld, waarbij het fonds bedragen uitkeert aan de investeerders in het fonds. Na verloop van tijd zijn de distributies groter dan de stortingen, op dat moment ontvangen de investeerders netto geld uit het private-equityfonds. Tummers: ‘Het hele traject neemt zo’n 10 tot 12 jaar in beslag, maar korter of langer kan ook.’ Hij legt uit dat het private-equityfonds de mogelijkheid heeft om de looptijd van het fonds te verlengen en de belangen langer aan te houden. ‘Bijvoorbeeld als ze het beursklimaat niet gunstig genoeg vinden om met een onderneming naar de beurs te gaan. Dat hebben we tijdens de coronacrisis gezien bij Coolblue.’

Spreiding door cycli heen

Gezien de hoge toetredingsdrempels was private equity tot nu toe vooral een beleggingscategorie voor professionele beleggers en ultravermogende particulieren. Dat is nu anders, zegt Schuiten. ‘Inmiddels zijn er voor vermogende particulieren ook mogelijkheden om te beleggen. Dankzij nieuwe structuren krijgen ook zij toegang tot deze categorie. Ervaren beleggers met een groot vermogen kunnen investeren in beleggingsfondsen die op hun beurt beleggen in een of meer toonaangevende private-equityfondsen.’ Ook ABN AMRO MeesPierson biedt klanten deze mogelijkheid (zie kader).

De aantrekkelijkheid van een indirecte investering in private equity hangt nauw samen met de contacten van de aanbieder. Grote private-equityfondsen zijn door hun goede trackrecord gewild. Aan animo van partijen om mee te beleggen geen gebrek, zegt Schuiten. ‘De succesvolle private-equityfondsen werken alleen samen met ervaren partijen die een flink kapitaal inleggen. Bovendien zien we dat bij de aankondiging van een nieuw fonds van succesvolle fondsmanagers de bestaande investeerders hun investeringen doorrollen.’ De spreiding van de inleg over verschillende fondsen biedt voordelen, stelt hij. ‘Als belegger krijg je zo niet alleen spreiding over private-equityfondsen, maar ook over vintage years, oftewel je krijgt de tijd (het startjaar van een investeringsperiode van een private-equityfonds wordt vintage year genoemd, red.). Zo beleg je door verschillende economische cycli heen.’

Beperkt verhandelbaar

Professionele en particuliere beleggers moeten rekening houden met een belangrijk kenmerk van private equity: de beperkte verhandelbaarheid. Eenmaal geïnvesteerd kapitaal gebruiken bedrijven voor investeringen en overnames. Tijdens de looptijd kan het belang dat in het fonds zit niet verhandeld worden. ‘Beleggen in private equity is daarom alleen geschikt voor ervaren beleggers die de risico’s kunnen overzien en dit deel van hun vermogen langdurig kunnen missen’, waarschuwt Tummers. ABN AMRO MeesPierson adviseert klanten niet meer dan 10 procent van het vrij belegbare vermogen (vanaf 5 miljoen euro) in private equity te investeren. ‘Deze beleggingscategorie is geschikt voor klanten met een hoger risicoprofiel en een beleggingshorizon met lange termijn.’

Droog kruit

Private equity blijft de komende jaren een belangrijk instrument om de groeiambities van ondernemingen te financieren. Een toenemend aantal institutionele en particuliere beleggers ziet daar aantrekkelijke kansen in. Het geïnvesteerde vermogen in deze beleggingscategorie groeit snel. McKinsey vergeleek in de Global Markets Review 2022 de groei van wereldwijde private-equitybeleggingen met die van publieke aandelenmarkten. Daaruit bleek dat de marktkapitalisatie van private equity sinds 2000 met een factor 14 is gegroeid, vergeleken met de groei van publieke aandelenmarkten met een factor 4 over dezelfde periode.

Aan de opmars van private equity lijkt voorlopig geen eind te komen. De beleggingscategorie bleek ook weinig gevoelig voor de pandemie. Schuiten en Tummers zien een bevestiging van de aanhoudende populariteit van onder andere buy-outinvesteringen in de hoeveelheid dry powder bij private-equityfondsen. Droog kruit dus, een term voor het toegezegde maar nog niet geïnvesteerde vermogen van private-equityfondsen. Bij deze fondsen stond er in september 2021 een bedrag van 1,26 biljoen dollar aan de zijlijn te wachten op investeringen, volgens de financiëledataleverancier Preqin. Ter vergelijking: in 2021 bedroeg de totale waarde van alle private-equitydeals meer dan 2,04 biljoen dollar.

Private equity bij ABN AMRO MeesPierson

Voor beleggers met een offensief risicoprofiel kan private equity een aantrekkelijke aanvulling zijn op een goed gespreide beleggingsportefeuille. Naast extra spreiding bieden private-equitybeleggingen kans op een hoger rendement dan beursgenoteerde aandelen. De bank biedt klanten toegang tot deze doorgaans gesloten markt via een speciaal hiervoor opgericht Luxemburgs fonds waarin bedragen van beleggers worden verzameld. Om hiermee vervolgens te beleggen in een of meer internationaal toonaangevende private-equityfondsen.

Beleggers kunnen met vooraanstaande managers mee-investeren. Dat kan al met bedragen vanaf € 125.000 per fonds met een vrij belegbaar vermogen vanaf € 5.000.000. Houd wel rekening met de lange looptijden van private-equitybeleggingen tot wel 12 jaar. Tussentijds kunnen de fondsen niet worden verhandeld, maar ze zijn wel beperkt overdraagbaar, bijvoorbeeld aan erfgenamen. Beleggen in private equity is alleen geschikt voor ervaren beleggers die de risico’s kunnen overzien en dit deel van hun vermogen langdurig kunnen missen. Uw private banker geeft u meer informatie over de mogelijkheden om bij ABN AMRO MeesPierson in private equity te beleggen.

Voor alle beleggingen, dus ook beleggingen in private equity, geldt dat de waarde van uw belegging kan fluctueren en u een deel van uw inleg kunt verliezen.

Strategisch kapitaal

Binnen private equity zijn verschillende strategieën te onderscheiden, gebaseerd op de ontwikkelingsfase en omvang van de ondernemingen waarin een belang wordt genomen. Het kapitaal van het private-equityfonds wordt voor verschillende doelen ingezet.

Seed capital

Kapitaal voor de ontwikkeling van concepten en producten voordat een bedrijf overgaat tot productie.

Venture capital

Startkapitaal voor ondernemingen in de opstartfase, recent gestarte bedrijven met weinig of geen omzet.

Growth capital

Kapitaal voor de groei en uitbreiding van jonge ondernemingen, zoals uitbreiding van het productassortiment of uitbreiding naar nieuwe markten.

Buy-out capital

Kapitaal voor optimalisatie van de bedrijfsprocessen en herstructurering van de onderneming, ook vaak ingezet voor de financiering van overnames.

Bestel alvast het e-book 'Private Equity'

Nieuwsgierig geworden naar private equity? Vul het formulier in en bestel alvast het e-book 'Private Equity'.