Iedere ondernemer denkt na over de keuze van de rechtsvorm voor zijn onderneming. Welke overwegingen spelen een rol bij het maken van een goede keuze?

Wat is een eenmanszaak?

Bij een eenmanszaak zijn de bezittingen en schulden van de ondernemer zelf. Er is niet zoiets als een afgescheiden vermogen. Voor de oprichting gelden geen formele vereisten zoals een notariële oprichtingsakte. Het starten van een eenmanszaak is daardoor vrij eenvoudig en de kosten kunnen laag blijven. De keuze voor deze rechtsvorm is dan ook voor de hand liggend. De startende ondernemer dient zijn onderneming wel in te schrijven bij de Kamer van Koophandel.

Aansprakelijkheid

Omdat de bezittingen en schulden van de ondernemer zelf zijn, is de ondernemer met zijn gehele vermogen (dus inclusief zijn privévermogen) aansprakelijk voor de schulden van zijn bedrijf. Als de ondernemer zijn schulden niet meer kan voldoen, kan hij persoonlijk failliet worden verklaard. Het privévermogen van de ondernemer wordt meegetrokken in het faillissement. Als de ondernemer in gemeenschap van goederen is gehuwd, kan een schuldeiser zich ook verhalen op het vermogen van de partner.

Belastingdruk

De winst uit de onderneming wordt belast met inkomstenbelasting. Bij een belastbaar inkomen in box 1 tot € 38.441 geldt een tarief van 35,82%. Vanaf € 38.441 tot € 76.817 geldt een tarief van 37,48% Over het meerdere is het toptarief van 49,5% van toepassing.

De effectieve belastingdruk kan een stuk lager uitkomen door het toepassen van fiscale ondernemersfaciliteiten, zoals de zelfstandigenaftrek (als onderdeel van de zogenaamde ondernemersaftrek) en de mkb-winstvrijstelling. Als ten minste 1.225 uren per jaar wordt besteed aan de onderneming (en daarmee wordt voldaan aan het ‘urencriterium’), mag in 2025 een bedrag van € 2.470 als zelfstandigenaftrek op de winst in aftrek worden gebracht (voor starters wordt dit bedrag de eerste 3 jaren nog verhoogd met € 2.123). Op de winst na ondernemersaftrek wordt vervolgens op grond van de mkb-winstvrijstelling 12,7% vrijgesteld. U hoeft voor deze vrijstelling overigens niet aan het hierboven genoemde urencriterium van 1.225 uur te voldoen.

Een belangrijke nuance: Als de winst zodanig hoog is dat het belastbaar inkomen in box 1 boven de grens van € 75.518 komt, wordt het voordeel van de aftrek en de vrijstelling berekend tegen een tarief van 37,48% in plaats van het toptarief van 49,5%.

Samenwerking

Als de onderneming wordt opgericht door meerdere personen of de ondernemer gaat later een samenwerkingsverband aan met andere personen, is sprake van een vennootschap onder firma. In geval van faillissement van de onderneming worden ook de firmanten failliet verklaard en kan het privévermogen van de ondernemer worden meegetrokken. De firmanten zijn ieder voor zich aansprakelijk voor de hele schuld van de onderneming.

Bedrijfsopvolging

De overdracht van een eenmanszaak kan ingewikkeld zijn. De bedrijfsmiddelen worden verkocht en verschillende aktes kunnen daarbij nodig zijn. De overdracht kan gepaard gaan met onmiddellijke belastingheffing indien bij de overdracht een bedrag wordt ontvangen voor stille reserves (het verschil tussen de werkelijke waarde en de boekwaarde van bedrijfsmiddelen) en goodwill. Eventueel aanwezige fiscale reserves die zijn gevormd ten laste van de winst (bijvoorbeeld een herinvesteringsreserve) vallen vrij. Over deze vrijval ten gunste van de winst is eveneens belasting verschuldigd. Mogelijk wordt ook nog een bedrag bij de winst geteld indien bedrijfsmiddelen worden verkocht, waarvoor minder dan vijf jaar investeringsaftrek is gekregen.

Onmiddellijke belastingheffing kan (deels) worden voorkomen door gebruik te maken van de mogelijkheid bij een bank of een verzekeraar een lijfrente aan te kopen. Pas als het kapitaal wordt omgezet in lijfrente-uitkeringen, vindt over de ontvangen uitkeringen belastingheffing plaats. Daarbij geldt dat vanaf de AOW-leeftijd het tarief in de eerste belastingschijf 17,92% is. De uiteindelijke belastingdruk over de uitkeringen is afhankelijk van de hoogte van het totaal van het box 1 inkomen.

Wat is een bv?

Een bv heeft rechtspersoonlijkheid en kan daardoor zelfstandig drager zijn van rechten en plichten. De oprichting geschiedt via een notariële akte, waarbij de bv aandelen uitgeeft aan de oprichter. Er is geen minimum aandelenkapitaal vereist.

In de oprichtingsakte worden zaken vastgelegd zoals de wijze van benoeming en bevoegdheden van bestuurders, bevoegdheden van de (vergadering van) aandeelhouders, maar ook de spelregels rondom de overdracht van aandelen. De oprichter treedt vaak als directeur in dienst bij zijn bv. Bij kleinere bv ’s is de ondernemer vaak zowel directeur als enige aandeelhouder; hij is dan directeur-grootaandeelhouder (dga).

Aansprakelijkheid

Omdat een bv rechtspersoonlijkheid heeft, is sprake van een afgescheiden vermogen. De aandeelhouder drijft de onderneming dus niet zelf. Bij een faillissement is de bv als rechtspersoon zelf aansprakelijk en niet degene die de bv heeft opgericht. De aandeelhouder verliest maximaal het door hem op de aandelen gestorte bedrag. Op deze hoofdregel bestaan wel uitzonderingen zoals in geval van misbruik, onbehoorlijk bestuur of het uitkeren van te veel dividend, waardoor de bv niet meer aan haar verplichtingen kan voldoen. Een andere uitzondering kan zich voor doen als de dga in privé heeft moeten meetekenen als voorwaarde van een schuldeiser.

Belastingdruk

De winst van de bv wordt belast met vennootschapsbelasting. Over de eerste € 200.000 winst wordt 19% belasting geheven, daarboven tegen 25,8%. Het bedrag na vennootschapsbelasting kan aan de winstreserves worden toegevoegd of worden uitgekeerd aan de aandeelhouder. Bij uitkering als dividend aan de dga wordt daarover in box 2 inkomstenbelasting geheven. Het belastingtarief op inkomen in box 2 bestaat uit twee schijven. Over het box 2-inkomen tot en met € 67.804 is het tarief 24,5% (voor fiscale partners samen € 135.608) en voor het inkomen daarboven 31%. De totale belastingdruk op een euro winst die de bv maakt, kan zo afgerond tussen de 38,8% en 48,8% uitkomen. Het salaris dat de dga ontvangt, is aftrekbaar voor de bv en belast met inkomstenbelasting bij de dga. Het tarief is maximaal 49,5%. Voor de dga moet een zakelijk salaris worden vastgesteld dat in 2025 tenminste € 56.000 bedraagt.

Wat is fiscaal voordeliger?

Het omslagpunt waarop de ondernemers vanuit fiscaal oogpunt kiezen voor een bv is niet eenvoudig te bepalen, omdat het afhankelijk is van een groot aantal variabelen. Een vast omslagpunt is er niet. Het aloude motto dat bij een hoge winst een bv voordeel oplevert, geldt niet meer. In het huidige fiscale klimaat wegen niet-fiscale overwegingen een zwaardere rol bij de keuze voor de rechtsvorm. Advies inwinnen bij een deskundige is noodzakelijk.

Samenwerking

De bv kan worden opgericht door meerdere personen. Als de ondernemer later een samenwerkingsverband wil aangaan met andere personen, kunnen aandelen worden overgedragen of nieuwe aandelen worden uitgegeven. Bij verkoop van aandelen is in box 2 belasting verschuldigd over de daarbij gerealiseerde winst. Dit is hetzelfde tarief als bij uitkering van de winstreserves. Om belastingheffing bij overdracht van aandelen door de dga te voorkomen, wordt vaak gebruik gemaakt van een holdingstructuur.

Holdingstructuur

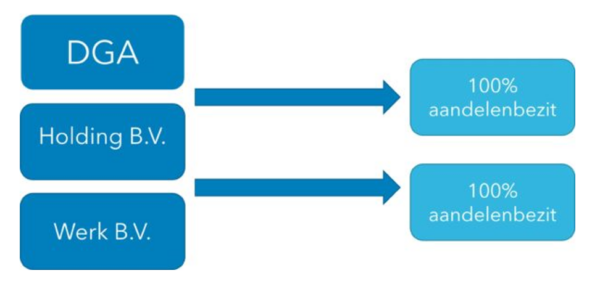

Na het tot stand brengen van een holdingstructuur is er in zijn meest eenvoudige vorm sprake van een holding bv en een werk bv. De structuur ziet er schematisch weergegeven als volgt uit.

In de werk bv wordt dan de eigenlijke onderneming gedreven. De werk bv kan belastingvrij winst uitkeren aan de holding bv en de opbrengst bij verkoop van de aandelen in de werk bv is voor de holding eveneens onbelast.

Een andere belangrijke reden dat ondernemers meerdere bv’s oprichten, is om de risico’s nog meer te spreiden en aansprakelijkheden nog verder te kunnen beperken. In de holding kan bijvoorbeeld een pand dat wordt verhuurd aan de werk bv worden ondergebracht. Als de werk bv failliet gaat, kan het pand in principe buiten schot blijven.

Bedrijfopvolging

Bedrijfsopvolging is relatief eenvoudig door verkoop van de aandelen in de werk bv. De opbrengst is zoals hierboven al is opgemerkt, voor de holding bv onbelast. Het alternatief is overdracht van de afzonderlijke bezittingen en schulden door de werk bv, waarbij dan belasting wordt geheven over de bij die verkoop van bezittingen gemaakte winst.

Marktpositie

Een bv heeft voor (potentiële) klanten en leveranciers vaak een wat professioneler imago. Sommige partijen doen liever zaken met een bv. Dat kan ook een rol spelen als er internationaal zaken worden gedaan.

Kosten

Niet alleen de kosten van oprichting (zoals die van de notaris), maar ook de jaarlijks terugkerende kosten (zoals die van de accountant) van een bv, zijn hoger dan die van een eenmanszaak.

Conclusie

Veel ondernemers starten in eerste instantie een eenmanszaak. Om de aansprakelijkheid te beperken, wordt in een later stadium wel gekozen voor een bv. Andere motieven kunnen ook een rol spelen. Denk aan het verschil in belastingdruk tussen een eenmanszaak en een bv. Fiscale voordelen kunnen aantrekkelijk zijn, maar tarieven en vrijstellingen uit het verleden geven geen garantie voor de toekomst. Keuzes en de gevolgen daarvan moeten wel bij de hele situatie passen. Dat voorkomt spijt achteraf. Overleg in ieder geval altijd met uw fiscalist over uw voorgenomen keuzes.