Gepubliceerd op:

Econoom en Nobelprijswinnaar Harry Markowitz zei het al: ‘The only free lunch in investing is diversification.’ Spreiding vergroot de kans dat u uw beleggingsdoelen haalt. En met het groeiende aanbod aan alternatieve beleggingen valt er meer te kiezen dan ooit.

Wat hebben Betaaldienstverlener Adyen, telecombedrijf KPN en biotechbedrijf Galapagos gemeen? Het zijn voormalige beurslievelingen die nu tegen een veel lagere koers noteren dan op het hoogtepunt van hun populariteit. Door verschillende oorzaken: een veelbelovend project is mislukt (Galapagos), de sector kampt met een crisis (KPN), de onderneming kan de hooggespannen verwachtingen van beleggers niet waarmaken (Adyen). Wie in een van deze gewezen favorieten belegde, zag de waarde fors dalen.

Inschatten van risico’s

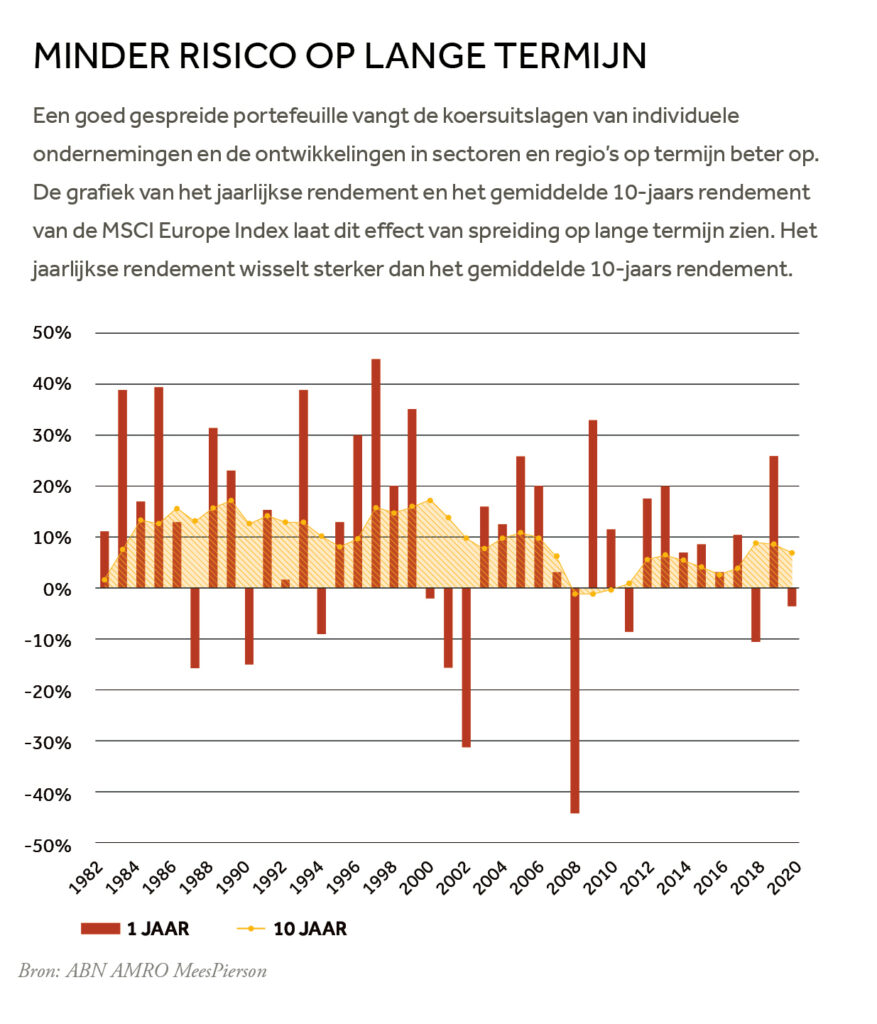

Beleggen in slechts een of twee aandelen kan een uitzonderlijk hoog rendement opleveren, maar dat gaat wel gepaard met veel risico. Door te spreiden beperk je het risico, een mogelijkheid die niet altijd optimaal wordt benut. Uit onderzoek van de Autoriteit Financiële Markten (AFM) blijkt dat 15 procent van de beleggers die zelf een beleggingsportefeuille samenstellen het vermogen over minder dan tien beleggingen spreidt. 12 procent spreidt te weinig over regio’s en sectoren. Hoe dat komt? Gedragswetenschappers stellen dat we ondanks ons vermogen om grote hoeveelheden informatie te analyseren, niet goed zijn in het inschatten van risico’s. Zo overschatten de meeste beleggers hun talent om kansrijke aandelen te selecteren. Historische data tonen dat spreiding op lange termijn tot een beter rendement leidt. Judith Sanders, beleggingsstrateeg van ABN AMRO, noemt diversificatie cruciaal voor een mogelijk goed rendement op lange termijn. ‘De ene belegging reageert anders op marktontwikkelingen dan de andere en de belegger kan daar zijn voordeel mee doen door vermogen over diverse beleggingen te spreiden. Een goed gespreide portefeuille vangt de koersuitslagen van individuele ondernemingen en de ontwikkelingen in sectoren en regio’s op termijn beter op.’

‘Vooral de verdeling tussen beleggingscategorieën heeft invloed op het rendement op lange termijn’

Venture capital

Investeerders in de start-up Urban Arrow zullen vast glimlachen als ze een elektrische bakfiets van de fabrikant zien rijden. Het succes leverde beleggers van het eerste uur een uiterst aantrekkelijk rendement op na de overname van de onderneming in 2019. En bijzondere ervaringen, want ze zijn nauw betrokken bij de groei van Urban Arrow. Op het Informal Investment Services-platform brengt ABN AMRO MeesPierson ondernemers en investeerders bij elkaar. Investeerders helpen startende ondernemers met kapitaal, kennis en ervaring, zegt Hugo Westerink, hoofd van de afdeling. ‘Venture capital biedt kans op een hoger rendement dan beursgenoteerde beleggingen, maar is wel risicovol. De scale-upfase is de lastigste fase voor een ondernemer. Veel bedrijven halen het niet.’ Venture capital heeft een looptijd van gemiddeld tien jaar en je kunt beleggingen niet tussentijds verhandelen. Dat maakt deze beleggingscategorie alleen geschikt voor ervaren beleggers met een lange beleggingshorizon.

Regio’s en sectoren

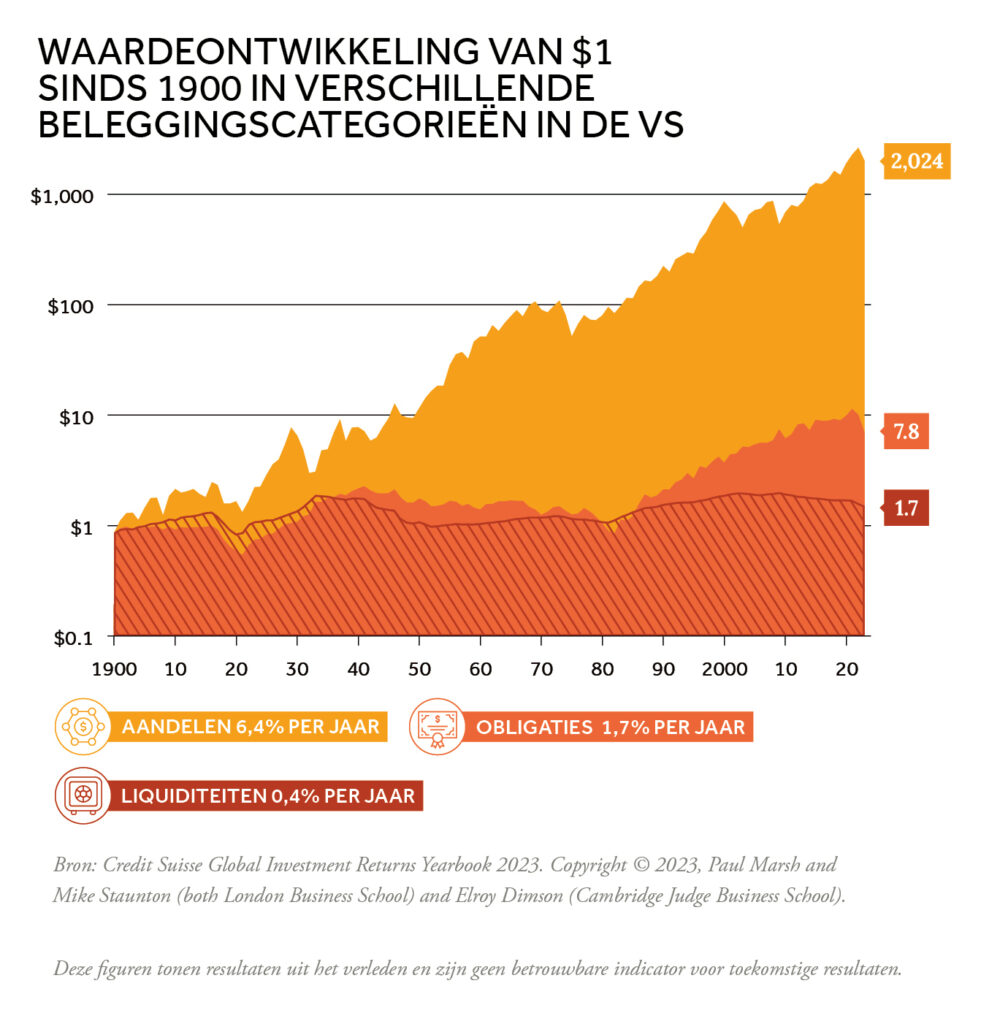

Asset-allocatie, de verdeling van het vermogen over aandelen, obligaties, cash en alternatieve beleggingen, is een van de belangrijkste knoppen waar de belegger aan kan draaien om het rendement en risico van een portefeuille te beheren. Naast de spreiding over regio’s en sectoren en de keuze in beleggingen. Sanders: ‘Anders dan veel beleggers denken bepaalt welke aandelen of obligaties je kiest slechts een klein deel van het rendement van de beleggingsportefeuille. Vooral de verdeling tussen beleggingscategorieën heeft invloed op het rendement op lange termijn.’ Deze strategische allocatie bepaalt meer dan de helft van het resultaat van de portefeuille, zo blijkt uit diverse wetenschappelijke onderzoeken. Een goede spreiding heeft nog een voordeel. Door beleggingscategorieën in de portefeuille te combineren blijft het verwachte rendement van de afzonderlijke beleggingen hetzelfde, terwijl het risico afneemt. Dat inzicht leverde de Amerikaanse econoom Harry Markowitz in 1990 de Nobelprijs voor de economie op. Hij toonde aan dat een goed gespreide portefeuille met diverse beleggingscategorieën meer rendement oplevert dan je op grond van het genomen risico zou verwachten. Als belegger kun je hiervan profiteren.

Geen wondermiddel

Spreiding is geen wondermiddel. Tussentijdse grote en kleine crashes horen erbij. Bij een beurscrash dalen in eerste instantie de koersen van vrijwel alle beleggingscategorieën. Dat komt door de wereldwijde samenhang tussen ondernemingen en het beurssentiment. Sinds de Tweede Wereldoorlog waren er 37 beurscorrecties, periodes waarin de aandelenbeurzen wereldwijd met 10 tot 20 procent daalden. De beurzen maakten ook 14 bear markets door, waarin de koersen met meer dan 20 procent daalden. Het goede nieuws is dat de historie laat zien dat financiële markten zich op termijn altijd herstellen. Maar het herstel verloopt niet gelijkmatig. Sommige ondernemingen gaan failliet in een crisis, andere doen het juist uitzonderlijk goed. Daar zit de kracht van diversificatie.

Alternatieve beleggingen

Naast aandelen en obligaties en liquiditeiten zoals spaargeld en termijndeposito’s heeft een goed gespreide portefeuille ook baat bij alternatieve beleggingen. Beleggingsinstrumenten waarvan de koersontwikkeling niet een-opeen samenhangt met traditionele aandelen- en obligatiemarkten.

Klassieke alternatieve beleggingen zijn goud, grondstoffen en vastgoed. Maar ook private equity en hedgefondsen kunnen door de beperkte correlatie met traditionele beleggingen voor extra spreiding zorgen. Ook de waardeontwikkeling van een belegging in wijn, whisky, kunst, klassieke auto’s, crypto of designertassen verloopt anders dan die van de financiële markten. In theorie dan, in de praktijk blijken sommige alternatives toch gevoelig voor de ontwikkelingen daar. Nadeel van alternatieve beleggingen is dat ze slecht verhandelbaar zijn en de markten weinig transparant zijn.

Persoonlijke voorkeuren

Welke alternatieve beleggingen het beste passen hangt af van vermogen, risicobereidheid en persoonlijke voorkeuren. Neem vastgoedbeleggingen, waarvan velen gecharmeerd zijn, zegt Carl van Tilburg, head Lending van ABN AMRO MeesPierson. ‘Zij hebben vaak al een beleggingspand dat huurinkomsten oplevert of overwegen dat te kopen. Wie geen huisbaas wil zijn, kan kiezen voor een belegging in een beursgenoteerd vastgoedfonds. Die spreiden over uiteenlopende projecten, niet alleen winkels en woningen, ook data- en distributiecenters, vakantieparken en zonneparken.’ Een vastgoedbelegging draagt bij aan diversificatie. Direct vastgoed is minder gevoelig voor het sentiment op de financiële markten en biedt bescherming tegen inflatie. Van Tilburg: ‘De huurinkomsten zijn in de regel geïndexeerd omdat in huurcontracten een jaarlijkse huurverhoging is vastgelegd die is gerelateerd aan een consumentenprijsindex.’ Natuurlijk zijn er ook risico’s. Zo staan de rendementen in het vastgoed nu onder druk door veranderende weten regelgeving en de hogere rente.

Private equity

Wie wil spreiden heeft meer keuze dan ooit. Een van de snelst groeiende alternatieven is private equity: buiten de beurs om participeren in kansrijke ondernemingen. Een privateequitypartij investeert in een bedrijf met de verwachting dit na strategische verbeteringen met winst te verkopen. De mogelijk goede rendementen en de extra risicospreiding die het binnen een gespreide portefeuille kan opleveren zijn aantrekkelijk, maar de hoge toetredingsdrempel van enkele miljoenen euro’s maakte instappen voor particulieren onmogelijk. Dankzij structuren die de investeringen van beleggers poolen kan dit nu wel, zegt Peter Tummers, senior investment professional Private Equity bij ABN AMRO. ‘Hiermee komt een enorme groep van potentieel kansrijke bedrijven binnen het blikveld van de belegger. Beursgenoteerde ondernemingen vormen immers maar een beperkt deel van de economie.’ Het risico van private equity verschilt sterk per strategie. Venture capital – investeren in startende ondernemingen – is het riskantst (zie kader p.23), aan de andere kant van het spectrum staan investeringen in meer volwassen ondernemingen die al een product en trackrecord hebben. De succesvolle voorbeelden van deze buy-out & growth-strategieën zijn talrijk: niet alleen Apple, ook vakantieparkenbedrijf Roompot leverde hoge rendementen op. Tummers zegt dat private equity ondanks de economische tegenwind goed blijft presteren en het label alternatieve belegging eer aandoet. ‘Private-equitymanagers hebben naast geld om te blijven investeren veel instrumenten om de bedrijven waarin ze investeren te optimaliseren. Historische data van Cambridge Associates, een onafhankelijk consultancybedrijf voor privatemarketsbeleggingen, wijst uit dat bedrijven die eigendom zijn van private-equityfondsen na een crisis of recessie vaak sneller herstellen en bovengemiddelde resultaten laten zien. Dat is natuurlijk geen garantie voor de toekomst. Voor ervaren beleggers met een groot vermogen en een lange beleggingshorizon kan private equity een aantrekkelijke aanvulling op een goed gespreide portefeuille zijn.’

Risicobereidheid

Spreiden kan dus mogelijk veel opleveren op het gebied van risico en rendement, maar hoe pak je het aan? Start met de weging: bepaal hoeveel van het vermogen u belegt in de diverse beleggingscategorieën. Uitgangspunt is altijd de verhouding tussen aandelen en obligaties, de twee belangrijkste categorieën. Door hun karakteristieken zijn het de bouwstenen van elke portefeuille.

Raadpleeg de brochure: Uw beleggersprofiel onder de loep

Aandelen zijn risicovol, daar staat een mogelijk hoger rendement tegenover. De volatiliteit van beleggingen neemt af naarmate de tijd vordert. Wie zijn geld een tijd kan missen kan hiervan profiteren. Obligaties paren minder risico aan een lager rendement. Hoe groter de weging van aandelen, hoe hoger het rendement en het risico. Over een periode van tien tot vijftien jaar doen aandelen het in zijn algemeenheid beduidend beter dan obligaties, zegt Sanders. Simpel gesteld: hoe langer de belegger het vermogen kan missen, hoe meer aandelen je kunt aanschaffen. ‘In de verhouding die het beste aansluit bij de risicobereidheid van de belegger.’ De risicoprofielen van de bank, gebaseerd op historische data over risico en rendement, bieden houvast (zie kader). Onze beleggingsspecialisten hebben in kaart gebracht hoe een portefeuille zich over een lange periode gedraagt bij een bepaalde weging tussen aandelen, obligaties, liquiditeiten en alternatieve beleggingen. Maatwerk voor iedere belegger vereist wat Sanders veldwerk noemt. ‘We bespreken de risicobereidheid, de beleggingsdoelstellingen en hoe lang iemand het geld wil beleggen: de beleggingshorizon. Zo breng je risico en rendement in balans. Beleggen is immers geen doel op zich, maar een manier om je financiële doelen proberen te realiseren.’

Geografische spreiding

Een goede spreiding stopt niet bij verdeling over beleggingscategorieën, beleg ook in verschillende sectoren en landen. Geografische spreiding verlaagt het risico aantoonbaar, zegt Sanders. ‘Gebeurtenissen zoals verkiezingen en economische ontwikkelingen vinden niet overal op dezelfde manier plaats. Kijk naar de economische groei en de renteontwikkeling die in de Verenigde Staten anders verloopt dan in Europa. Door te spreiden kun je daarop inspelen.’ Ook is het zaak te spreiden binnen elke beleggingscategorie, tipt Sanders. ‘Dat maakt een portefeuille minder gevoelig voor gebeurtenissen in specifieke sectoren en bedrijven.’ Beleg bijvoorbeeld binnen het obligatiedeel van de portefeuille in zowel staatsleningen als bedrijfsleningen met verschillende looptijden en mate van kredietrisico.

‘Geografische spreiding verlaagt het risico’

Overlap en overdiversificatie

Spreiding kent ook valkuilen. De specialisten bij de bank kijken kritisch naar overlap en overdiversificatie. Er kan onbedoeld overlap ontstaan als er in aandelen en obligaties van één onderneming wordt belegd. Hoewel beleggingsfondsen en ETF’s het eenvoudig maken om te spreiden is het ook hier opletten. Breng met een tool van bijvoorbeeld beleggingsinformatieplatform Morningstar mogelijke overlappingen in de portefeuille in kaart. Beleggers met een ETF die de S&P 500 volgt zagen deze Amerikaanse index bij de koerscorrectie begin 2022 hard dalen. Een van de oorzaken: het grote aandeel techbedrijven. De S&P 500 is samengesteld op basis van marktkapitalisatie, de totale waarde van de uitstaande aandelen van een beursgenoteerd bedrijf bepaalt de verhoudingen in de index. De waarde van techbedrijven kon door gunstige economische omstandigheden en aandacht van beleggers de laatste jaren aanzienlijk stijgen. Tech maakt met bedrijven als Apple, Amazon en Alphabet (Google) meer dan een kwart van de index uit, ten koste van andere sectoren.

Spreid met mate

Te veel spreiding is ook niet goed, waarschuwt Sanders. ‘Door te veel verschillende beleggingen op te nemen in de portefeuille profiteer je te weinig van de beleggingen die het uitzonderlijk goed doen.’ En ook het risicodempend effect van spreiding neemt af met te veel beleggingen binnen een categorie. Markowitz schreef in zijn onderzoek dat een portefeuille van minimaal twintig aandelen nodig is voor en goede balans tussen risico en rendement. Zitten er veel meer beleggingen in de portefeuille? Dan daalt het risicodempend effect razendsnel. Met andere woorden: de belegger die te veel diversifieert laat kansen liggen.

Onderhoudsschema voor de portefeuille

Een goede spreiding vraagt om onderhoud, want door ontwikkelingen op de financiële markten veranderen de verhoudingen in de portefeuille. Doen aandelen het uitstekend, dan neemt de weging ervan in de portefeuille toe. Goed nieuws, maar ook een risico. Bij een toekomstige daling is de portefeuille door het grote belang in aandelen gevoeliger hiervoor. Kijk daarom regelmatig of herbalanceren nodig is. Beleg extra geld in een categorie waarvan de weging te laag is of verkoop een deel van de beleggingscategorie die een te grote weging heeft. Ook de wensen in risico en rendement kunnen veranderen, bijvoorbeeld als er geld nodig is voor een grote aankoop of vermogen beschikbaar komt door een erfenis.

Heeft u een vraag over dit artikel?

De specialisten van ABN AMRO MeesPierson komen graag met u in contact.