De financiële sector is de spil in de wereldwijde verduurzaming. Waar liggen de kansen en dilemma’s? En hoe pakt ABN AMRO dat aan?

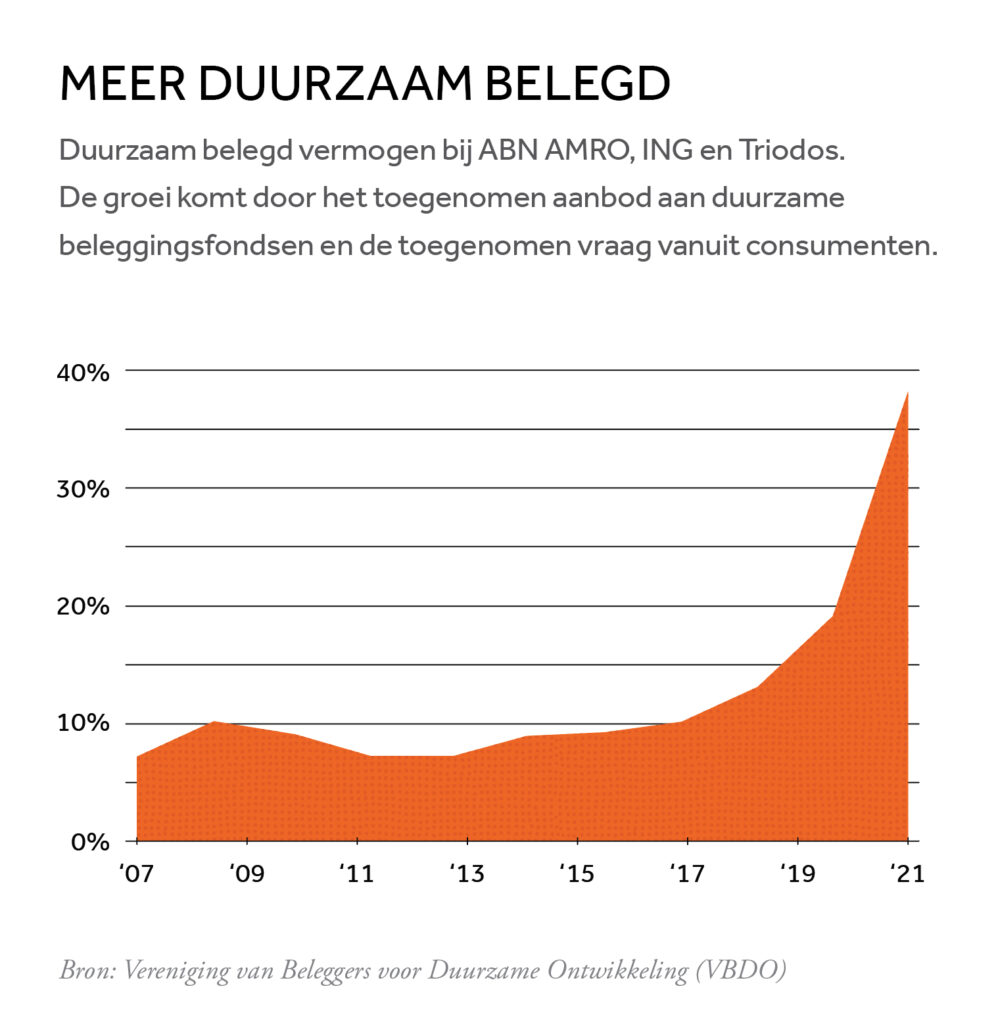

Het nieuwe normaal, noemde het internationale consultancybureau McKinsey duurzaam beleggen in hun onderzoek in 2017. Het rapport stelde dat duurzaam beleggen niet langer een niche is. Het laten meewegen van duurzame criteria zou de standaard worden, the new normal. Met een rendement dat het rendement van reguliere beleggingen op lange termijn goed zou moeten kunnen evenaren. De onderzoekers voorspelden een sterke groei van duurzaam belegd vermogen. Vooral door de toenemende wens die ontstond bij klanten om bij beleggingskeuzes ook rekening te houden met mens, milieu en maatschappij.

De cijfers onderstrepen inmiddels de visie van McKinsey uit 2017; duurzaam beleggen is binnen enkele jaren uitgegroeid tot een van de belangrijkste stromingen in de financiële wereld. Maar wat de onderzoekers van McKinsey zeven jaar geleden niet konden voorzien was hoe de verduurzaming niet alleen vermogensbeheer, maar de héle financiële sector ingrijpend zou veranderen.

"Het tempo waarin banken hun klanten helpen bij de verduurzaming moet omhoog"

- Chris Scislowic (Accenture)

Voortouw nemen

Overheden, toezichthouders, milieugroeperingen en consumenten, als het gaat om verduurzaming kijken ze allemaal naar de financiële sector. Niet zonder reden, de bedrijven in de sector – en zeker de banken – zijn ideaal gepositioneerd om het voortouw te nemen bij de verduurzaming. ‘Banken hebben een unieke en cruciale rol in het veiligstellen van de toekomst van onze planeet, zegt Chris Scislowicz, Managing Director Global Lending Lead bij Accenture. Hij volgt voor internationale consultant Accenture de verduurzaming bij banken wereldwijd. Onder andere door hun dienstverlening en hun kredietbeleid kunnen zij de verduurzaming aanjagen, zegt hij. ‘Banken kunnen kapitaal investeren in projecten en bedrijven die duurzaamheid bevorderen. En hebben de macht om bedrijven die het milieu schaden of klimaatschade veroorzaken een krediet te weigeren.’

Milieuheld of dinosaurus

Die sleutelpositie brengt ook veel verantwoordelijkheid met zich mee. Het tempo waarin banken hun klanten helpen bij de verduurzaming moet omhoog, zegt Scislowicz. Als banken door regelgeving gedwongen worden om orde op zaken te stellen, verliezen ze de goodwill die ze als pioniers op het gebied van duurzaamheid kunnen verdienen. ‘In plaats van als milieuhelden zullen ze worden gezien als belemmeringen – of erger nog – dinosaurussen die in de nieuwe economie moesten worden gesleept.’

Scislowicz ziet dat de Noord-Europese banken daarin veel voortvarender opereren dan banken in de Verenigde Staten. Mogelijk een kwestie van prioriteiten, zegt hij. ‘Dit verkiezingsjaar (de Amerikanen gaan dit jaar naar de stembus, red) kan op termijn een overheid met een ander beleid op het gebied van duurzaamheid met zich mee brengen.’

Versnellen transitie

De sector heeft een cruciale rol, maar kritiek is er ook: banken zouden te weinig doen om de klimaatdoelstellingen te halen. ‘We zetten als bank grote stappen, al is er volop ruimte voor verbetering,’ zegt Tjeerd Krumpelman, Global Head of Reporting, Regulations & Stakeholder Management van ABN AMRO. Hij overziet de stappen die de bank in de verduurzaming neemt. ‘Het is noodzakelijk dat de transitie sneller gaat en daarvoor is meten en rapporteren nodig. Willen we als bank duurzaam zijn, dan moeten we eerst inzichtelijk maken wat onze impact en die van onze klanten is. We nemen concrete acties om onze negatieve impact te verlagen en onze positieve impact te vergroten. De bank is goed voorbereid op de wetgeving, al moet er nog heel veel gebeuren.’

Schone vloot

Sinds 2022 moeten banken over de duurzaamheid van de door hen verstrekte financieringen rapporteren en op de hoogte zijn van de risico's die hun klanten op dit gebied lopen en de mogelijkheden om die risico’s te verminderen. Zo kunnen banken hun zakelijke klanten helpen verduurzamen. En een route naar een CO2-reductie afspreken. Daarbij heeft elke sector zijn eigen uitdagingen. Neem de scheepvaartsector. Vervoer over zee is een relatief duurzame vorm van transport. In absolute zin zijn zeeschepen echter vervuilend; bij het verstoken van de ruwe stookolie komen CO2 en zwaveloxides vrij. Het snel vervangen van de schepen door duurzamer exemplaren is echter geen optie. Zeeschepen gaan ongeveer 20 jaar mee en kosten tientallen miljoenen. Diverse banken waaronder ABN AMRO werken samen om de verduurzaming van de bestaande schepen mogelijk te maken. Bijvoorbeeld door financiering tegen aantrekkelijke voorwaarden, waarbij de rederij een deel van de lening moet gebruiken voor verduurzaming. Bijvoorbeeld voor innovatieve opvang van de CO2-uitstoot. Of door een retrofit, waarbij de scheepsmotoren worden aangepast om te draaien op een alternatieve brandstof, die de schadelijke uitstoot substantieel beperkt.

Verduurzaming woning

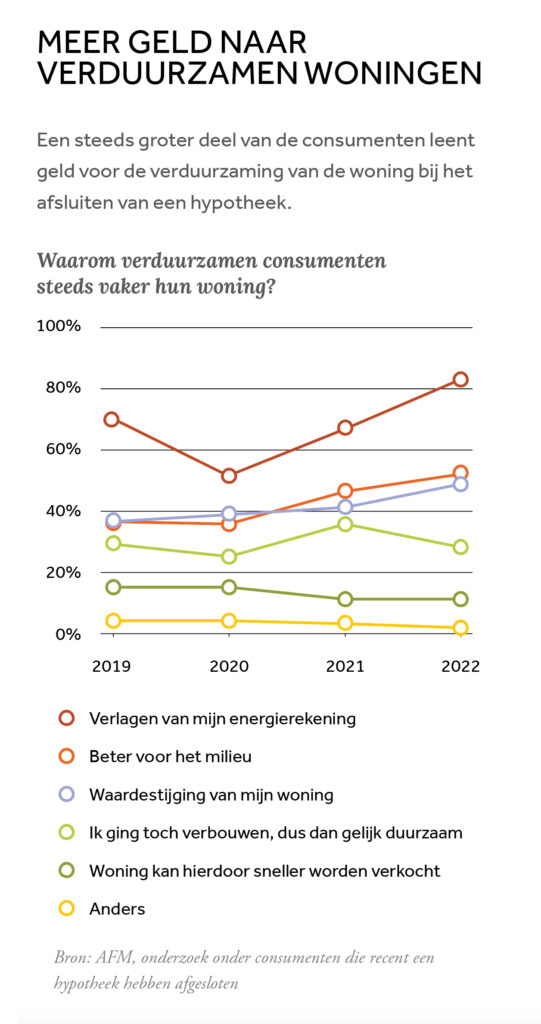

Ook richting particuliere klanten hebben banken de taak om verduurzaming te stimuleren. Huiseigenaren bijvoorbeeld. De panden waar we in werken en wonen dragen namelijk substantieel bij aan de CO2-uitstoot en daarmee aan de klimaatverandering. De energie die in gebouwen wordt gebruikt voor onder andere verwarmen is verantwoordelijk voor ruim 13 procent van de totale Nederlandse CO2-uitstoot, blijkt uit data over 2022 van het Centraal Bureau voor de Statistiek (CBS). De de-carbonisatie van de hypothekenportefeuille is een van de duurzame doelen van ABN AMRO. De meer dan 800.000 door de bank gefinancierde woningen moeten in 2050 netto nul CO2-uitstoot opleveren.

ABN AMRO gaf als een van de eerste geldverstrekkers hypotheekadviseurs een handige online tool om de mogelijkheden van de verduurzaming samen met huiseigenaren in kaart te brengen. Zo is snel duidelijk welke mogelijkheden om te verduurzamen iemand heeft in zijn of haar specifieke woonsituatie. Het goede nieuws: een steeds groter deel van de consumenten investeert – spaargeld of via een hypotheek – in de verduurzaming van de woning. Uitdaging is het verduurzamen van woningen van klanten met een laag energielabel (E, F of G). Een groep die veel baat heeft bij een energiezuinige woning, maar niet altijd alle mogelijkheden kent om dat te realiseren. Zij kunnen rekenen op advies, en waar mogelijk een passende financiering.

Klimaatrisico van je huis

Dankzij omvangrijke data over het woningbestand kunnen banken in de nabije toekomst ook informatie over bijvoorbeeld klimaatrisico’s met klanten delen. Een deel van de huiseigenaren heeft een woning die in een risicogebied staat. Plaatsen in Nederland waar de kans op bijvoorbeeld funderingsschade of overstroming door de klimaatverandering groter is dan op andere plaatsen. De AFM wees huiseigenaren en -kopers al eerder op de mogelijke risico’s voor de waarde van de woning.

‘Klimaatwetenschappers’

Cruciaal in de verduurzaming zijn dus data, veel data. In het rapport Banking for net Zero schetst consultant Accenture een toekomst waarin bankers opereren als ‘klimaatwetenschappers’ ofwel specialisten met sectorspecifieke kennis van klimaatverandering. En waarin banken de rol pakken om bedrijven te adviseren in hun route naar verduurzaming. En hun voortgang te volgen. De wetgeving helpt een handje. Sinds dit jaar moeten grote beursgenoteerde bedrijven over hun impact op mens, milieu en bestuur rapporteren. De Corporate Sustainability Reporting Directive (CSRD) gaat in de komende jaren voor steeds meer bedrijven gelden.

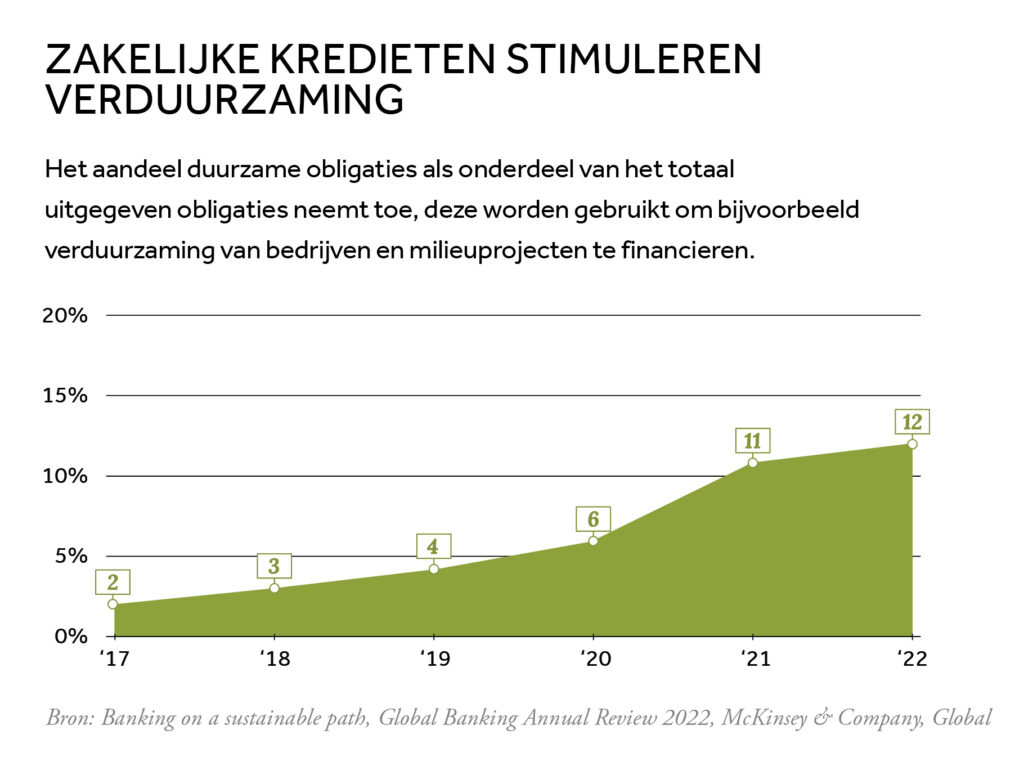

Gezocht: $3,5 biljoen voor de verduurzaming van bedrijven

De behoefte aan financiering van de verduurzaming is groot. De Verenigde Naties schatten dat er tot 2030 jaarlijks $3,5 biljoen nodig is om de energietransitie mogelijk te maken. Onder andere voor de verduurzaming van CO2-intensieve sectoren. Voor deze overgang van ‘bruin naar groen’ gebruikt de financiële sector steeds vaker speciale duurzame leningen. Deze sustainability linked loans (SLL) hebben aantrekkelijke voorwaarden mits aan de duurzaamheidsdoelstellingen binnen een afgesproken periode wordt voldaan. De voortgang wordt gerapporteerd. De meeste doelstellingen hebben vooral betrekking op de ‘e’ in ESG zoals de vermindering van de CO2-uitstoot of het waterverbruik. Aan steeds meer van de SLL’s hangt ook een doel in de ‘s’ of ‘g’. Zoals veiligheidsdoelstellingen voor werknemers of het percentage vrouwen in managementfuncties.

Steeds meer duurzame beleggingsmogelijkheden

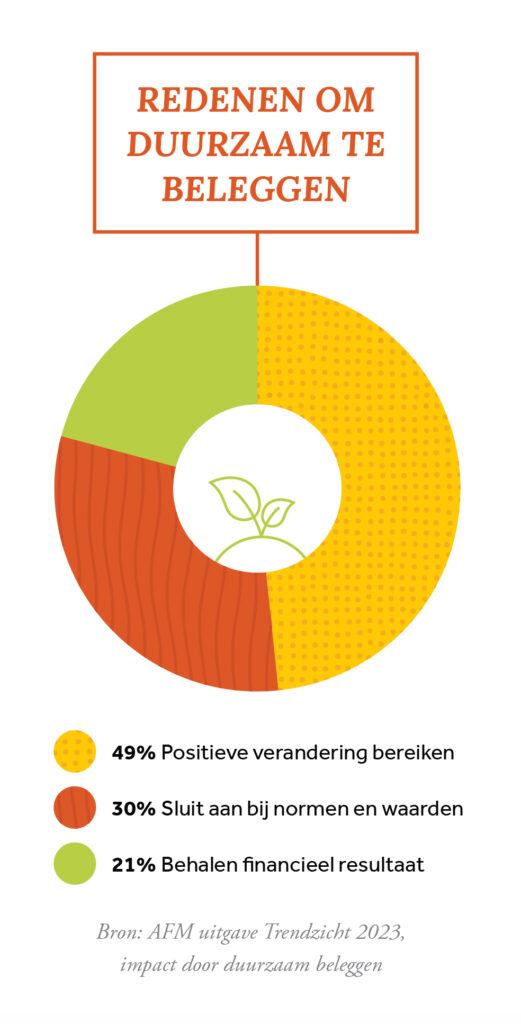

De aandacht voor duurzaamheid verandert ook het beleggingslandschap. Tot medio eerste decennium van deze eeuw lag de nadruk bij duurzaam beleggen op het uitsluiten van bedrijven of hele industrieën. Veelal bedrijven die actief waren in de gok-, tabaks- of alcoholindustrie, maar ook producenten van controversiële wapens. Deze uitsluitingen zijn er nog steeds, maar de financiële sector speelt daarnaast ook in op de vraag naar een vorm van duurzaam beleggen waarin het milieu, sociale kwesties en goed bestuur meewegen bij elke investering. Het meenemen van ESG-criteria (environmental, social en governance, red) is het nieuwe normaal voor beleggers. Banken zijn verplicht deze informatie te delen. (De term duurzaam beleggen is officieel inmiddels vervangen door ESG-beleggen om onduidelijkheid te voorkomen.)

Instrument voor verandering

Een groeiende groep duurzame beleggers wil een stap verder gaan. Ze zoeken naar bedrijven die niet alleen voldoen aan ESG-criteria, maar die een duurzame toekomst als een marktkans zien. Ondernemingen die nieuwe technologieën ontwikkelen en bedrijfsmodellen die specifiek gericht zijn op het maken van impact. Mét behoud van winst. Beleggingsspecialisten zoeken voor hen naar game changers, bedrijven of projecten die het verschil maken en meetbaar bijdragen aan een betere wereld. ‘Het is cruciaal om zowel de positieve als de negatieve impact te meten en daarvan de waarde vast te stellen in euro’s,’ zegt Eric Buckens, Investment Director bij het ABN AMRO Sustainable Impact Fund. ‘En zichtbaar te maken waar die impact ontstaat in het bedrijf en in de waardeketen. Die positieve impact heeft vele variaties. Denk aan het vermijden van CO2-uitstoot en lucht- en waterverontreiniging, het besparen van hulpbronnen, het terugdringen van afval en het duurzaam bewerken van landbouwgrond. Of op sociaal gebied, bijvoorbeeld door een eerlijkere betaling of het verbeteren van toegang tot de arbeidsmarkt. De gemeten impact maakt zichtbaar waar het beter kan. ‘Impactmeting wordt daarmee een instrument voor verandering,’ zegt Buckens. ‘De ondernemingen krijgen dankzij de data over de impact extra informatie in handen, bijvoorbeeld over de klimaat- en sociale kosten van hun producten. Ze zien nu waar ze de productieprocessen nog verder kunnen verbeteren.’

Green bonds

Wie denkt dat impactbeleggen alleen over aandelen gaat heeft het mis. De uitgifte van duurzame obligaties, en zeker de zogeheten green bonds, is een van de snelst groeiende onderdelen van impactbeleggen. Het vermogen in uitgegeven leningen is meer dan verdubbeld tussen 2018 en 2022, blijkt uit cijfers van Standard and Poor's Financial Services in het Sustainability Quarterly rapport. De leningen worden door banken, maar ook door bedrijven en (semi-) overheden uitgegeven om duurzame projecten te financieren. Vooral voor projecten die bijdragen aan de energietransitie; de overgang van fossiele naar duurzame energiebronnen door bijvoorbeeld de bouw van een windpark. Aantrekkelijk aan de green bonds; een onafhankelijke partij rapporteert over de inzet van de lening en de resultaten. Beleggers weten precies welke duurzame impact er wordt gemaakt. Het succes van green bonds smaakt naar meer. Inmiddels zijn er blue bonds (leningen voor projecten die bijdragen aan de bescherming van oceanen), social bonds (gericht op projecten in bijvoorbeeld ontwikkelingslanden) en transition bond (voor de financiering van de verduurzaming van bedrijven uit niet-duurzame sectoren).

Beleggen in niet-beursgenoteerde bedrijven

De niet te stuiten verduurzaming in de financiële sector wordt misschien nog wel het best geïllustreerd door de ontwikkelingen binnen private equity. Een rendementsgedreven deel van de beleggingsmarkt dat traditioneel niet direct wordt gelinkt aan duurzaamheid. Bij private equity investeert een partij – vaak via een beleggingsfonds – risicodragend kapitaal in een bedrijf, met de bedoeling dit na strategische, operationele en financiële verbeteringen na een paar jaar met winst te verkopen. In de jaren tachtig lag hierbij de nadruk veelal op het splitsen en herfinancieren van ondernemingen. Die aanpak is veranderd, ziet Peter Tummers, Senior Investment Professional Private Equity bij ABN AMRO. ‘In de huidige tijd is het versterken van de onderneming door aanscherping van de strategie en operationele efficiëntie veel aantrekkelijker. Steeds meer private-equityaanbieders zien duurzaamheid als een nieuwe manier om meerwaarde binnen de onderneming te creëren.’

Tastbare duurzame verandering

Een toenemend aantal private-equitybedrijven kiest bewust voor een strategie gericht op impact. Tummers: ‘Zij zoeken naar bedrijven waarvan ze niet alleen de winstgevendheid kunnen vergroten, maar ook positieve maatschappelijke impact kunnen realiseren.’ Inmiddels zijn diverse grote private-equitypartijen zoals TPG Capital en KKR met impactfondsen gestart. Door de hoge toetredingsdrempels is private equity een beleggingscategorie voor professionele beleggers en vermogende particulieren. ABN AMRO volgt deze ontwikkeling naar impact ook en biedt vermogende klanten diverse mogelijkheden om te beleggen in impactfondsen, afgestemd op hun risicobereidheid (zie kader).

De verhoogde interesse van private- equityimpactbeleggingen wordt mede gedreven door de kans voor beleggers om naast een mogelijk aantrekkelijk financieel rendement ook maatschappelijke impact te behalen. ‘Waar bij een belegging in een beursgenoteerde onderneming slechts de aandelen van eigenaar wisselen, is dat bij private equity anders,’ legt Tummers uit. ‘Bij een investering door een private-equitypartij komt er ook nieuw kapitaal beschikbaar binnen de onderneming, bijvoorbeeld om impact mee te genereren.’ Dat kapitaal kan gebruikt worden om het productaanbod te verduurzamen of productieprocessen energiezuiniger te maken. ‘Deze assetcategorie leent zich bij uitstek om meetbare positieve verandering in gang te zetten. Een ontwikkeling die goed is voor iedereen, zowel voor investeerders als voor mens, milieu en planeet.’

Beleggen met een positieve impact

Bij ABN AMRO kunt u op verschillende manieren impactbeleggen. In het Impact Fondsen Mandaat beleggen experts voor u in ondernemingen die positieve impact hebben op mens, milieu en maatschappij. De portefeuille bestaat uit beleggingsfondsen die zich kwalificeren als impactbeleggingen. De weging van beleggingsfondsen is altijd op basis van uw risicoprofiel. (De minimale inleg is €50.000.) Voor ervaren beleggers met een lange beleggingshorizon en een offensief risicoprofiel kan een private-equityimpactbelegging een aantrekkelijke aanvulling zijn op een bestaande goed gespreide beleggingsportefeuille. Naast extra spreiding bieden private-equitybeleggingen kans op een hoger rendement dan beursgenoteerde aandelen. Daar staat tegenover dat er ook meer risico wordt gelopen. Private-equityimpactfondsen investeren in niet-beursgenoteerde bedrijven die zich richten op een meetbare positieve maatschappelijke impact. Met de introductie van een private-equityimpactfonds biedt ABN AMRO een selecte groep klanten toegang tot deze markt. Het fonds investeert in niet-beursgenoteerde ondernemingen die zich richten op diensten en producten met een positieve impact.

Beleggen in private equity is alleen geschikt voor ervaren beleggers die de risico’s kunnen overzien en dit deel van hun vermogen kunnen missen. Tussentijds kunnen de fondsen niet worden verhandeld. Uw private banker geeft u meer informatie over de mogelijkheden om bij ABN AMRO in impact private equity te beleggen.

Voor alle beleggingen, dus ook beleggingen in private equity, geldt dat de waarde van uw belegging kan fluctueren en u (een deel van) uw inleg kunt verliezen.