De vragen die nu veelal naar voren komen zijn onder andere:

- Wie zijn de aandeelhouders van de BV?

- Hoe is het huwelijksvermogen geregeld?

- Is de BV nog een actieve onderneming? Zo ja, wil de nabestaande het bedrijf voortzetten?

- Beheert de BV uitsluitend beleggingen, in welke vorm dan ook?

- Welke financiële gevolgen heeft het overlijden?

In dit blog ga ik ervan uit dat de BV niet wordt voorgezet en dat er geen gebruik wordt gemaakt van de bedrijfsopvolgingsregeling.

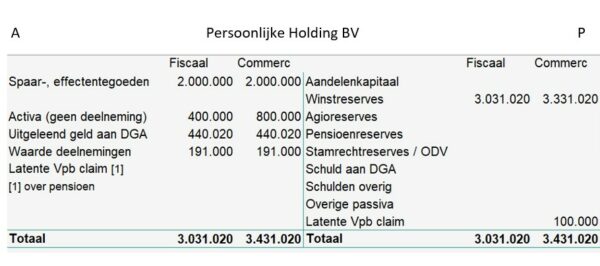

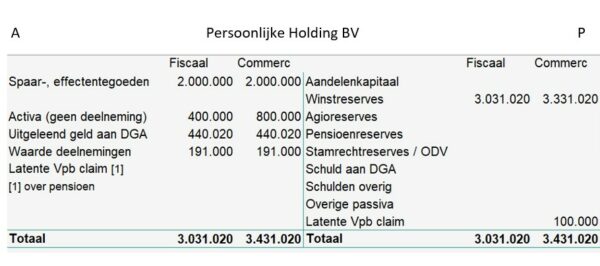

Voorbeeld:

U bent gehuwd onder huwelijksvoorwaarden, zonder verrekenbeding, en bent enig aandeelhouder van onderstaande BV. U heeft in de BV een bedrag van € 2 miljoen bij elkaar gespaard hetgeen, naast de AOW en lijfrenten, voldoende is voor uw pensioen. U heeft gezamenlijk een woning met een WOZ waarde van € 750.000,- vrij van hypotheek. De onderstaande balans geeft op het eerste gezicht een prima vermogenspositie weer.

Wat nu als u onverhoopt overlijdt?

De eerste gedachte die ik veelal hoor van de DGA is dat er dan toch voldoende vermogen in de BV aanwezig is voor de nabestaande. Maar is dat ook zo?

Wat zijn de fiscale en financiële gevolgen van overlijden?

Bij het overlijden van de DGA moeten de erfgenamen inkomsten- en erfbelasting betalen.

Inkomstenbelasting (box 2)

De erfgenamen moeten eerst 26,9% (box 2) inkomstenbelasting afdragen over de commerciële waarde van de aandelen (minus verkrijgingsprijs). De box 2 claim bedraagt 26,9% van € 3.331.020 = € 896.044,-. Dit betekent dat uw erfgenamen € 896.044 aan inkomstenbelasting moeten afdragen. Dit is de 1e stap.

Erfbelasting

Voorts wordt de erfbelasting berekend en wel over een bedrag van € 2.434.976,- (dit is het verschil tussen de commerciële waarde en de inkomstenbelasting) en de helft van de waarde van de woning van € 750.000,- = € 375.000,-. Het totaal bedrag waarover erfbelasting berekend wordt is € 2.809.976,- minus de vrijstelling van € 680.645,- = € 2.129.331,-. Uitgaande van 20% erfbelasting, bedraagt de heffing € 425.866,-. Dit is de 2e stap.

Financiële gevolg

Uitgaande van 20% erfbelasting plus inkomstenbelasting dragen de erfgenamen ruim € 1.300.000,- aan belasting af. Als dit vermogen in privé niet aanwezig is zal dit uit de BV moeten komen.

Hoeveel vermogen resteert er voor de nabestaanden?

De optelsom is nu snel gemaakt. De vraag is of er nu genoeg vermogen overblijft voor de nabestaanden? Is € 700.000 voldoende? Stel: dat uw nabestaande nog 20 jaar leeft, heeft hij/zij voldoende aan € 35.000 per jaar?

Conclusie:

De BV verarmt omdat er inkomstenbelasting en erfbelasting wordt betaald. Zoals dit voorbeeld schetst is het verstandig om liquide of snel liquide te maken vermogen, bijvoorbeeld beleggingen, aan te houden in de BV. Dit is dan ook bijna in alle situaties aan te raden.

In mijn volgende blog ga ik in op welke invloed geleend geld (van de BV) en overige activa op het vermogen, dat voor pensioen wordt aangewend, kan hebben.

U kunt uw financiën in kaart laten brengen door een Financieel Inzicht via de website van ABN AMRO MeesPierson aan te vragen of door een Interactieve Vermogensplanning te laten maken.