In dit artikel kijken we naar schulden in box 3 en hoe die in het forfaitaire systeem uitpakken. Wat blijkt: het fiscale voordeel van een schuld neemt toe wanneer de schuld dichter in de buurt komt van de waarde van de bezittingen. Soms leidt een extra schuld dan tot een heffing die op nul uitkomt. We eindigen met een korte beschouwing van schulden in de tegenbewijsregeling.

In box 3 hebben we voorlopig te maken met een duaal systeem.

- U bent inkomstenbelasting verschuldigd op basis van veronderstelde rendementspercentages over uw vermogen (forfaitair systeem).

- U kunt er ook voor kiezen om uw werkelijke rendement te laten belasten. Voor de aangifte inkomstenbelasting 2025 is het formulier OWR (opgaaf werkelijk rendement) geïntegreerd in de aangifte. Weet wel dat de belastingdienst de gegevens die u nodig hebt voor de berekening van het werkelijk rendement nog niet heeft opgenomen. U moet die zelf opgeven.

- Over dit (forfaitaire of werkelijk) inkomen bent u 36% inkomstenbelasting verschuldigd.

In ons artikel ‘Belasting betalen in box 3, hoe zit dat?’ leest u meer over de systematiek in box 3. Hierna gaan wij in beginsel uit van het forfaitaire systeem.

Schuld verlaagt grondslag

In box 3 verlagen schulden de rendementsgrondslag, voor zover ze groter zijn dan de schuldendrempel. Deze drempel bedraagt in 2026 € 3.800 per persoon. Schulden verlagen dus ook de grondslag sparen en beleggen. Om de grondslag te bepalen trekt u het heffingvrij vermogen (in 2026 € 59.537) af van uw vermogen.

Daarvoor trekt u eerst het heffingvrij vermogen af. Dat is in 2026 € 59.357 per persoon. Als de grondslag sparen en beleggen nul is, is er fiscaaltechnisch geen positief vermogen. Er is dan dus ook geen heffing in box 3 verschuldigd! Een rekenvoorbeeld verduidelijkt dit later in dit artikel.

Hoe werkt het forfaitaire systeem?

Het vermogen wordt ingedeeld in ‘banktegoeden’, ‘overige bezittingen’ en ‘schulden’. Het rendement voor ‘overige bezittingen’ is gebaseerd op rendementen uit het verleden. De percentages voor ‘banktegoeden’ en ‘schulden’ worden gebaseerd op gemiddelden in het jaar zelf. Voor 2026 gelden (voorlopig) de volgende percentages:

- Overige bezittingen (definitief): 6,00%

- Schatting banktegoeden: 1,28%

- Schatting schulden: 2,70%

Hoe gaat de berekening?

Eerst wordt het rendement berekend. Het kan niet negatief zijn.

- Rendement = 1,28% x banktegoeden + 6,00% x overige bezittingen -/- 2,70% x schulden.

U deelt dit door de rendementsgrondslag (vóór aftrek van het heffingvrije vermogen), waarmee het effectieve rendementspercentage (ERP) is berekend.

- ERP = rendement / rendementsgrondslag voor aftrek.

Vervolgens wordt het voordeel uit sparen en beleggen berekend door het ERP te vermenigvuldigen met de grondslag sparen en beleggen (na aftrek van het heffingvrije vermogen).

- Voordeel sparen en beleggen = ERP * grondslag sparen en beleggen na aftrek.

Hierover wordt dus het tarief berekend (2026: 36%).

Voorbeeldberekening

Stel er zijn € 1.500.000 aan overige bezittingen, het spaargeld is nul en er is een schuld van € 800.000. Het heffingvrij vermogen bedraagt € 59.357 en de schuldendrempel is € 3.800.

- Rendement = € 68.400

- ERP = 68.400 / ( 1.500.000 – 800.000 + 3.800) = (afgerond) 9,7%

- Voordeel sparen en beleggen = 9.7% * (1.500.000 – 800.000– 59.357 + 3.800) = 62.510

- Belasting = 36% * 62.510 = € 22.504

Heffingvrij vermogen speelt belangrijke rol

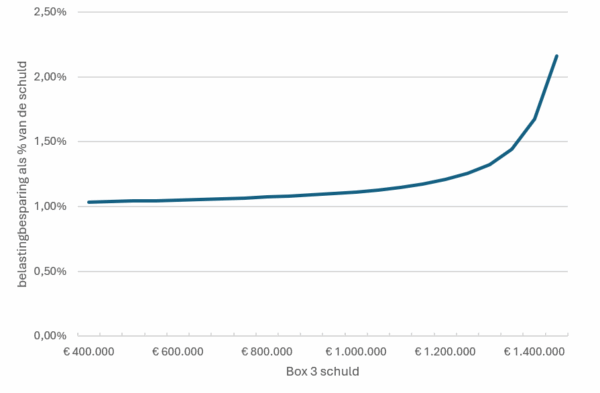

Het is belangrijk om te zien dat als de grondslag sparen en beleggen nul is het voordeel ook nul is. De grondslag is nul als de bezittingen minder groot zijn dan de schulden en het heffingvrije vermogen samen. Wanneer de schuld de omvang van de totale bezittingen nadert, neemt de belastingbesparing als percentage van de schuld steeds sneller toe. Dit gaat door tot de schuld gelijk is aan de waarde van de bezittingen minus het heffingvrije vermogen. Dan is de grondslag sparen en beleggen nul en vindt er geen heffing plaats.

U ziet dit het best bij een vermogen zonder banktegoeden. Het effect neemt af bij meer banktegoeden. Dat leidt mensen er soms toe deze banktegoeden in box 2 onder te brengen. Ook het aangaan van een schuldigerkenning kan soms het laatste zetje geven tot nihil.

Hier ziet u een grafiek waarbij rekening wordt gehouden met € 1.500.000 aan overige bezittingen en geen contanten. We laten de schuld langzaam stijgen. Er wordt rekening gehouden met een heffingvrij vermogen van € 59.357. U ziet het voordeel als percentage van de schuld stijgen, naarmate de schuld toeneemt.

Schulden in de tegenbewijsregeling

Bovenstaande ging over de forfaitaire regeling. Maar hoe zit dat nu in de tegenbewijsregeling? Daar moet worden gekeken naar het rendement op het totaal van box 3-bezittingen in een bepaald jaar, zonder rekening te houden met het heffingvrij vermogen. Bij het werkelijk rendement gaat het om het volgende.

- Inkomen dat u daadwerkelijk heeft ontvangen. Bij ons als bank denkt u dan bijvoorbeeld aan dividend op uw aandelen.

- De waardestijging of waardedaling van uw bezittingen. Denkt u bijvoorbeeld aan een vakantiewoning die in waarde is gestegen. Die stijging wordt belast, ondanks dat u daar niet altijd direct inkomen uit ontvangt.

Bij het werkelijk rendement hanteert de fiscus zoals gezegd geen heffingvrij vermogen. Hierdoor is het effect dat we hierboven waarnamen niet aanwezig. Een verhoging van de schuld leidt bij elke Euro tot dezelfde belastingbesparing en niet tot steeds meer besparing als percentage van de schuld. De reden is dus de afwezigheid van heffingvrij vermogen.

Conclusie

In het forfaitaire systeem levert een beperkte schuld in verhouding tot de waarde van de bezittingen relatief weinig fiscaal voordeel op. Maar bij een grote schuld in verhouding tot de bezittingen kan dat omslaan. Dat is dus wanneer de schuld in de buurt komt van de waarde van de bezittingen. Soms wordt getracht door een extra schuld te creëren dit te beïnvloeden.

In de tegenbewijsregeling ontbreekt het toenemen van het fiscale voordeel van een schuld wanneer de schuld dichter in de buurt komt van de waarde van de bezittingen. Dat komt door de afwezigheid van de vrijstelling.

De peildatum voor 2026 ligt inmiddels achter ons. Dit kan weer een item zijn rondom de peildatum van 1 januari 2027. Meer lezen over vermogensplanning bij ABN AMRO MeesPierson? Kijk dan hier Een persoonlijk plan voor uw financiële doelen - ABN AMRO.