Als gevolg van de financiële crisis in 2008 is de belastingheffing in box 3 in opspraak geraakt. Er werd belasting geheven over een forfaitair (denkbeeldig) rendement terwijl het werkelijk rendement van bijvoorbeeld obligatiebeleggers en spaarders veel lager was. Het leidde tot het overboeken van beleggingen en spaargelden naar BV's. Door de nieuwe tegenbewijsregeling lonkt box 3 weer.

Nadat de Hoge Raad in juni 2024 oordeelde dat de wet (opnieuw) in strijd was met Europees recht, heeft de wetgever de wet dit jaar aangepast. Alle belastingplichtigen mogen nu kiezen voor belastingheffing over hun werkelijk rendement, als ze kunnen bewijzen dat dat lager is dan het forfaitair rendement. Zo hebben zij het beste van twee werelden: belasting betalen over het werkelijk rendement, maar nooit meer dan over het forfaitair rendement. Beleggers in een BV betalen daarentegen altijd belasting over het werkelijk behaalde rendement, ongeacht de hoogte. Veel BV-beleggers vragen zich daarom nu af, of zij niet beter af zijn in box 3. Die vraag is echter niet zonder meer met ja of nee te beantwoorden.

Om in box 3 te kunnen beleggen, moet het vermogen eerst worden overgeboekt naar privé. Als daarvoor de winstreserves worden uitgekeerd aan de aandeelhouder, moet daarover in box 2 met de Belastingdienst worden afgerekend. Bij een bedrag tot € 67.804 gaat dat tegen 24,5%. Bij hogere bedragen tegen 31%. Het bedrag waarmee kan worden belegd in privé is zo veel kleiner dan in de BV. Om dat verschil goed te maken, moet de belastingdruk in box 3 veel lager zijn dan in de BV. Dat lukt niet snel omdat het forfaitair rendement in 2026 wordt verhoogd naar 7,78%: zo’n 30% stijging ten opzichte van 2025.

Voorbeeld

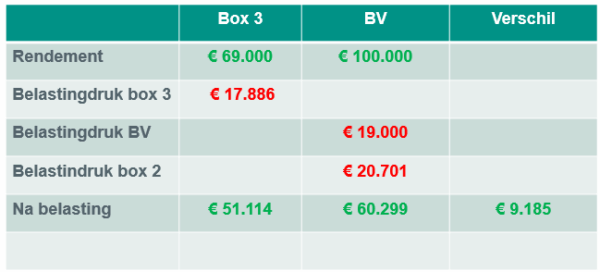

Ronald heeft een BV met een te beleggen bedrag van € 1.000.000. Hij vraagt zich af wat bij een rendement van 10%, het verschil in belastingdruk tussen box 3 en de BV is. Om in box 3 te kunnen beleggen, moet hij eerst afrekenen met de fiscus tegen 31%. In het overzicht zien we het verschil in nettorendement voor Ronald bij een belegging in box 3 en in zijn BV. Om een goede vergelijking met box 3 te kunnen maken, houdt hij geen rekening met de mogelijkheid van belastinguitstel in de BV.

Het verschil in nettorendement tussen box 3 en BV is € 9.000 in het nadeel van box 3. Pas bij een rendement van meer dan 17% kan box 3 voordeel opleveren. Overigens is het de bedoeling van het kabinet dat er vanaf 2028 ook in box 3 belasting wordt geheven over het werkelijk rendement. Ronald heeft dan geen keuze meer tussen belastingheffing over een forfaitair rendement of zijn werkelijk rendement. Het volledige rendement wordt dan belast en dat vergroot het nadeel van box 3 in dit voorbeeld met een extra € 6.000.

De uitkomsten zijn anders als het te beleggen bedrag zonder afrekening met de fiscus uit de BV kan worden gehaald. Bijvoorbeeld door een vordering op de BV te innen of door de BV onbelast terug te laten betalen op het aandelenkapitaal. Het te beleggen bedrag in box 3 is in deze gevallen dan hetzelfde als in de BV.

Voorbeeld

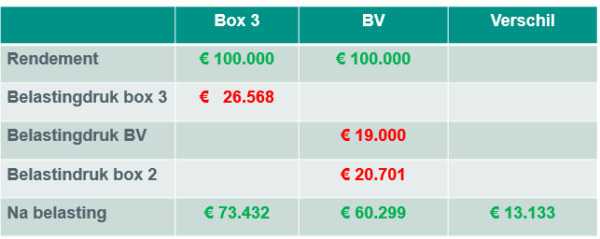

Ronald kan het te beleggen bedrag netto door de BV aan privé laten uitkeren. Het rendement is weer 10%.

Met een verschil van € 13.000 valt de vergelijking in dit voorbeeld uit in het voordeel van box 3. Bij lagere rendementen kan dat anders zijn, omdat in box 3 bij de bepaling van het werkelijk rendement geen rekening mag worden gehouden met kosten. Een ander belangrijk aspect is dat in box 3 eventuele verliezen niet kunnen worden verrekend met winsten uit andere jaren. In de BV kan dat wel. Als vanaf 2028 ook in box 3 uitsluitend over het werkelijke rendement wordt geheven, is het verschil veel minder groot. In dit voorbeeld slinkt het voordeel van box 3 dan naar circa € 4.000.

Conclusie

De tegenbewijsregeling biedt beleggers de mogelijkheid hun belastindruk in box 3 te beperken tot maximaal het forfaitair rendement. Bij hogere rendementen kan dat daardoor flink schelen met de belastingdruk op het werkelijk rendement in de BV. Toch is het niet verstandig om vermogen uit de BV te halen als met de fiscus in box 2 moet worden afgerekend. Dat kan anders zijn als het vermogen onbelast uit de BV kan worden gehaald. Het hangt dan af van het verwachte rendement en de bijbehorende kosten. Het is in ieder geval de moeite waard om te (laten) onderzoeken in welke box je wilt beleggen.

Deze blog is eerder verschenen als column in ‘Accountancy Vanmorgen’.