Blijven beleggen binnen de bv

Zolang het vermogen binnen de bv blijft, betaalt de bv vennootschapsbelasting (Vpb) over het rendement. In 2025 is het Vpb-tarief 19% tot € 200.000 winst, en 25,8% daarboven. Over de nettowinst na Vpb betaalt u als dga later nog inkomstenbelasting (IB) in box 2, bijvoorbeeld bij verkoop van aandelen of dividenduitkering. U kunt deze heffing uitstellen, maar uiterlijk bij uw overlijden incasseert de fiscus de box 2-belasting.

Sinds vorig jaar zijn er twee schijven in box 2. In 2025 zijn de tarieven: 24,5% tot € 67.804 en 31% daarboven. Fiscaal partners mogen bij de aangifte IB onderling schuiven met inkomen in box 2 en zo tweemaal de lage schijf toepassen, tot € 135.608. Dit geldt ook als slechts één partner aandeelhouder is.

Het box 2-tarief kan in de praktijk hoger uitvallen dan de percentages hierboven, omdat dividenduitkeringen sinds 2025 de algemene heffingskorting verlagen. Voor mensen boven de AOW-leeftijd verlagen dividenduitkeringen daarnaast de ouderenkorting. Lees hier meer over in het artikel box 2: hoeveel belasting betaalt u in 2025 over dividend uit uw bv?

Dividend uitkeren en privé beleggen

Als de bv dividend uitkeert, betaalt u hierover box 2 belasting. Wat netto overblijft, verhuist naar box 3. Daar is vervolgens het rendement belast tegen 36%. In box 3 wordt echter (nog) niet van het werkelijk rendement uitgegaan maar van een fictief rendement. Door uitspraken van de Hoge Raad kunt u soms wel kiezen voor het werkelijk rendement als dat lager is. Dit is wel een nauwe definitie van werkelijk rendement: de Hoge Raad heeft bepaald dat kosten niet aftrekbaar zijn en ongerealiseerde waardestijgingen ook moeten worden meegenomen. Bovendien mag bij het werkelijk rendement geen rekening gehouden worden met het heffingsvrije vermogen. Lees meer over dit onderwerp in het artikel Overzicht van de box 3 ontwikkelingen.

Het gevolg is een duaal systeem: : u betaalt belasting over een fictief rendement, maar kunt tegenbewijs leveren en belasting over het werkelijk rendement betalen als dat lager is. Dit duale systeem is waarschijnlijk tijdelijk: Het kabinet-Schoof wil zo snel mogelijk overstappen op een heffing op werkelijk rendement. Dit zal op zijn vroegst in 2028 ingevoerd kunnen worden. Hoe dit systeem eruit komt te zien en wanneer het wordt ingevoerd weten we op dit moment nog niet.

Wanneer is het interessant om uit te keren en in box 3 verder te gaan?

Een belangrijk inzicht: Wat nu als het huidige en het toekomstige box 2-tarief hetzelfde zijn? Bijvoorbeeld omdat u nu en in de toekomst het 24,5%-tarief kunt gebruiken, of juist (een deel van) het vermogen in de bv altijd tegen het 31%-tarief zal moeten uitkeren. In dat geval maakt de hoogte van het box 2-tarief niet uit bij de afweging. Dat valt te zien als we de netto eindwaarde in de tegen elkaar af te wegen scenario’s – dividend uitkeren of binnen de bv blijven beleggen – uitdrukken in formulevorm en aan elkaar gelijkstellen in een wiskundige vergelijking:

V × (1 – box 2 nu) × (1 + R × (1 – box 3))n = V × (1 + R × (1 – Vpb))n × (1 – box 2 later)

Toelichting op de variabelen:

- V = vermogen met box 2-claim in bv

- R = het jaarlijkse rendement op het vermogen

- n = de looptijd in jaren

- box 2 nu = het tarief in box 2

- box 2 later = het tarief in box 2

- box 3 = het tarief in box 3 over het rendement, zijnde 36%

- Vpb = het tarief van de vennootschapsbelasting, zijnde 19% of 25,8%

Bij een gelijk box 2-tarief nu en in de toekomst kan alleen sprake zijn van een gelijke uitkomst als het box 3-tarief gelijk is aan het Vpb-tarief óf als het rendement 0% is. Omdat het box 3 tarief met 36% hoger is dan het Vpb-tarief van 19% of 25,8%, zal het bij ieder positief rendement voordeliger uitpakken om in de bv te blijven en pas later af te rekenen in box 2. We kunnen concluderen dat het bij een gelijk box 2-tarief nu en in de toekomst in beginsel nooit voordelig is om uit te keren en in privé verder te beleggen.

Let op: er zijn uitzonderingen. Bijvoorbeeld een combinatie van een (heel) hoog rendement en een korte horizon. Dan kan box 3 gunstig zijn door belasting over een lager fictief rendement.

Maar wat als het box 2-tarief verschilt?

Ik onderscheid twee situaties:

- Hoger huidig tarief: U betaalt nu een hoger tarief dan in de toekomst. Bijvoorbeeld nu 31% terwijl u in de toekomst de 24,5% schijf kunt gebruiken.

- Lager huidig tarief: U kunt nu tegen een lager tarief afrekenen, bijvoorbeeld 24,5%. In de toekomst moet u afrekenen tegen een hoger tarief, zoals 31%.

Over situatie 1 kunnen we kort zijn. Nu afrekenen tegen een hoger tarief levert een fiscaal nadeel op. Dit komt boven op het hogere belastingtarief in box 3 dan in de Vpb.

Situatie 2 ligt complexer. Als het huidige box 2-tarief lager is, levert uitkeren een tariefsvoordeel op in box 2. De vraag is of dit opweegt tegen het jaarlijkse nadeel van het hogere belastingtarief in box 3. Hier zijn twee vuistregels:

- Hoog rendement: Hoe hoger het rendement, hoe groter het nadeel van het box 3-tarief

- Lange horizon: Hoe langer het afrekenen kan worden uitgesteld, hoe groter het totale nadeel van het box 3-tarief.

Andersom: bij een laag rendement en een korte horizon is dit nadeel kleiner en wordt het tariefsvoordeel in box 2 belangrijker. Dit betekent dat de bv de beste keuze is bij een hoog verwacht rendement in combinatie met een langere horizon. Bij een lager verwacht rendement in combinatie met een kortere horizon pakt het juist beter uit om nu af te rekenen en in box 3 verder te gaan. Maar waar ligt het omslagpunt?

Omslagpunt bv of privé

Voor iedere situatie is een omslagpunt te berekenen aan de hand van bovenstaande formule. Op het omslagpunt is de uitkomst exact gelijk, ongeacht of u in de bv blijft ov naar box 3 overstapt. Ik druk het omslagpunt uit als een rendementspercentage dat hoort bij een gegeven horizon. Dit omslagpunt kan bepaald worden door het te bereiken eindvermogen voor de gegeven horizon in beide situaties aan elkaar gelijk te stellen.

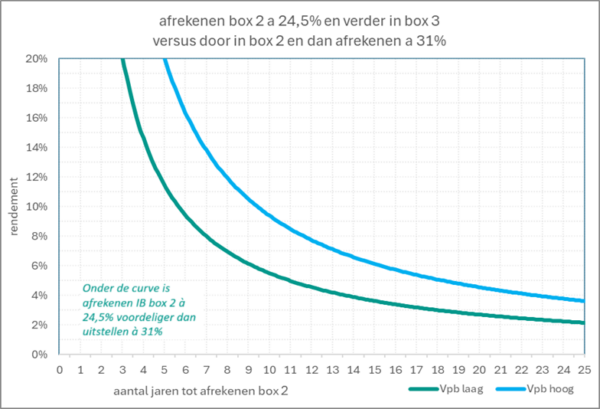

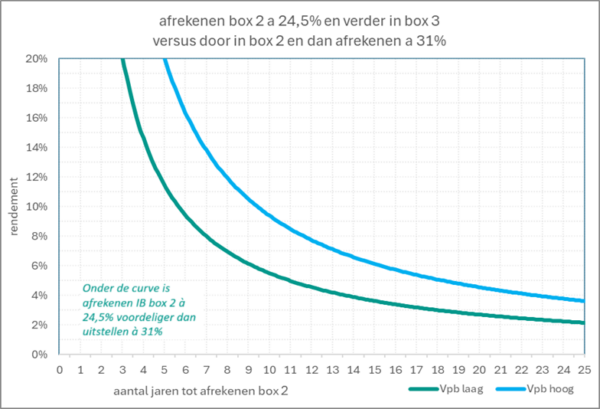

In figuur 1 ziet u een grafische weergave van de omslagpunten. Het gaat om een vergelijking tussen nu afrekenen tegen 24,5% nu en beleggen in box 3, of juist in de bv blijven beleggen en later afrekenen tegen 31%. De groene curve geldt bij een Vpb-tarief van 19%, de blauwe bij 25,8%. Ik ben uitgegaan van heffing over werkelijk rendement in box 3 tegen 36%.

Figuur 1

De horizontale as toont het aantal jaren tot afrekenen in box 2, de verticale as het verwachte jaarlijkse rendement. De curves geven alle punten weer waarop de uitkomst tussen beide opties gelijk is.

Bij een combinatie van horizon en rendement onder de curve is afrekenen tegen 24,5% en verder beleggen in box 3 voordeliger. Boven de lijn is uitstellen en in de bv blijven voordeliger. We zien dat hoe korter de horizon, hoe hoger het vereiste rendement om gelijk uit te komen.

Bij een Vpb-tarief van 19% zijn de omslagpunten voor 5 jaar 11,47%, voor 10 jaar 5,51% en voor 15 jaar 3,62%.

Bij een Vpb-tarief van 25,8% zijn de omslagpunten hoger: 5 jaar 20.10%, 10 jaar 9,40% en 15 jaar 6,13%. Bij dit tarief is box 3 eerder interessant, maar ook hier kan de bv beter presteren als de horizon lang genoeg is.

Tot slot

Als dga bepaalt u zelf wanneer u dividend uitkeert uit uw bv. Soms is deze keuze ingegeven door uw persoonlijke inkomenssituatie, maar dit kan ook een fiscale keuze zijn. Door vermogen te verschuiven tussen bv en privé, kunt u deels kiezen met welk tarief u te maken krijgt en hoe uw rendement daarna belast wordt. Wat het beste is hangt af van de tarieven die voor u gelden, uw horizon en uw verwachte rendement.

Wijzigingen in uw persoonlijke situatie kunnen tot andere conclusies leiden. Verder moet worden bedacht dat belastingtarieven als gevolg van politieke keuzes kunnen worden aangepast. Een verhoging of verlaging van het tarief in box 2 en/of box 3 zal invloed hebben op de berekeningen en op uw strategie. Bespreek de afweging om wel of geen dividend uit te keren altijd met uw fiscaal adviseur.