Een directeur-grootaandeelhouder (dga) is vaak drukker met de planning voor zijn onderneming dan met de planning voor zijn privésituatie. Toch is het verstandig om al in een vroeg stadium te zorgen voor later.

Iedere ondernemer/directeur-grootaandeelhouder moet zelf zorgen voor een financieel onbezorgde toekomst. Veel ondernemers denken hier te weinig over na. Ze vertrouwen erop dat er bij verkoop van de onderneming voldoende overblijft. Dit is een riskante strategie, waarbij bovendien lang niet altijd tijdig maatregelen worden getroffen om de belastingdruk zoveel mogelijk te beperken.

Financiële planning

Voor een financieel onbezorgde toekomst is het belangrijk om op tijd een financiële planning te (laten) maken. Daarbij gaat het om het inzichtelijk maken van uw inkomens- en vermogenspositie nu en straks. Een goed financieel plan geeft u een indicatie hoeveel uw onderneming moet opbrengen en hoeveel vermogen u mogelijk extra opzij moet zetten voor een financieel onbezorgde toekomst.

De financiële planning van een dga kan extra complex zijn. Niet alleen vanwege de onzekere verkoopopbrengst van de onderneming, maar ook door de vele verbindingen die de dga met zijn bv kan hebben. De dga kan immers behalve directeur en aandeelhouder ook bijvoorbeeld verhuurder, huurder, schuldeiser of schuldenaar zijn. Een goed financieel plan helpt u uw financiële situatie te doorgronden en vragen te beantwoorden als:

- Wat is uw behoefte aan netto besteedbaar inkomen na verkoop van uw onderneming?

- Welke inkomensbronnen zijn er en is het inkomen toereikend?

- Hoeveel vermogen heeft u opgebouwd?

- Is er ruimte om de kinderen bedragen te schenken?

- Kunt u een tweede woning in het buitenland kopen?

Werken aan inkomen voor later

Het is mogelijk om (gedeeltelijk) in uw toekomstige behoefte aan inkomen te voorzien via pensioen of lijfrente. Als dga kunt u zichzelf als werknemer een fiscaal gefaciliteerd pensioen toezeggen. U kunt ook fiscaal vriendelijk via lijfrente in privé een voorziening treffen voor uw oudedag. U leest hier meer over in de blog 'Wat kunt u met lijfrente doen aan de opbouw van uw pensioen'.

Werken aan vermogen voor later

In combinatie met pensioen en lijfrente kunt u vermogen opbouwen door bijvoorbeeld te sparen, te beleggen op de beurs of te investeren in vastgoed. Het is verstandig om u hierover goed te laten adviseren; iedere beleggingscategorie kent zijn eigen voor- en nadelen en de beleggingen moeten wel passen bij uw planning. Het is verstandig uw planning van tijd tot tijd tegen het licht te houden. Niet alleen kunnen er zich wijzigingen voordoen in uw persoonlijke situatie, ook marktomstandigheden zijn aan verandering onderhevig. Zo leveren deposito’s en spaarrekeningen meer op dan een paar jaar geleden en is beleggen in woningen minder aantrekkelijk geworden. Over de veranderingen voor de belegger in woningen leest u meer in de blog 'De nieuwe regulering van de huurmarkt: wat betekent dit voor huurders en verhuurders'

Tijd is geld

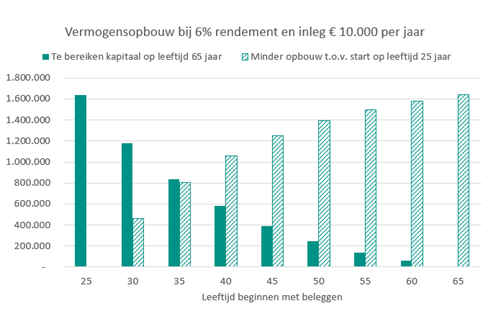

Voor alles geldt dat het verstandig is om op tijd te beginnen en te vertrouwen op het zogenaamde rente-op-rente effect, oftewel de kracht van de tijd. Het rente-op-rente effect wil zeggen dat als u elk jaar rendement maakt en dat rendement herinvesteert, u het jaar erna rendement maakt over het ingelegde bedrag en over het rendement van het voorgaande jaar. Het totale bedrag stijgt dan niet lineair maar exponentieel. Een voorbeeld ter illustratie.

In deze grafiek wordt het voordeel van op tijd beginnen duidelijk. Stel iemand begint op 25-jarige leeftijd met het beleggen van een jaarlijks bedrag van € 10.000 en maakt daarbij een rendement van gemiddeld 6% per jaar. Deze persoon heeft dan op 65-jarige leeftijd een vermogen opgebouwd van afgerond € 1.640.000. Iemand die daar pas op 35-jarige leeftijd mee begint, heeft een vermogen opgebouwd van € 840.000. In dit voorbeeld levert tien jaar eerder beginnen, een bijna twee keer zo groot vermogen op.

Einstein noemde het rente-op-rente effect het achtste wereldwonder. Meer over hoe een dga vermogen opbouwt, leest u in de blog 'Zo bouwt u als dga vermogen op'.

De holdingstructuur

De hiervoor genoemde verkoopopbrengst van de onderneming is natuurlijk ook een belangrijke bouwsteen om te komen tot een financieel onbezorgde oudedag. Het is daarom belangrijk, dat daar na belastingheffing zoveel mogelijk van overblijft. Een verkoop van de onderneming door de bv, leidt tot het betalen van vennootschapsbelasting over de daarbij behaalde winst. Het tarief is 19% tot en met een belastbaar bedrag van € 200.000 en 25,8% over het meerdere.

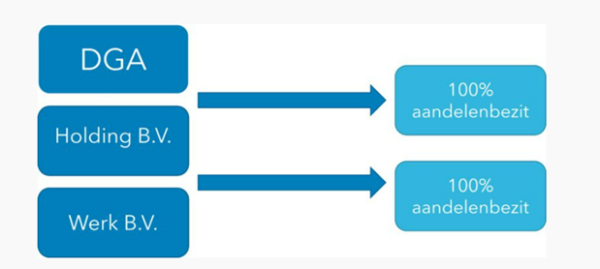

Acute belastingheffing over het bij de verkoop behaalde voordeel kan worden voorkomen, als wordt gewerkt met een holdingstructuur. In zijn meest eenvoudige vorm richt de holding bv daartoe een werk bv op en draagt vervolgens de onderneming over. De werk bv kan daarna belastingvrij winst uitkeren aan de holding bv en de toekomstige opbrengst bij verkoop van de aandelen in de werk bv is voor de holding bv eveneens onbelast.

Verkoop van aandelen vanuit privé

Verkoopt u uw onderneming door rechtstreeks aandelen over te dragen die u in privé heeft? Als uw belang in de bv ten minste 5% is, wordt het voordeel dat u bij deze overdracht behaalt, tot uw inkomen in box 2 van de inkomstenbelasting gerekend. Het bij u belaste voordeel is het verschil tussen de werkelijke waarde en de verkrijgingsprijs van uw aandelen.

Per 2024 bestaat het belastingtarief op inkomen in box 2 uit twee schijven. Over het box 2-inkomen tot en met € 67.804 is het tarief 24,5% (voor fiscale partners samen € 135.608) en voor het inkomen daarboven 31%. Dit tarief geldt overigens ook voor winstuitkeringen (dividend) aan u als aandeelhouder.

Let op: als u vanuit privé uw aandelen in de holding bv verkoopt, wordt het daarbij behaalde voordeel dus ook belast in box 2 (zoals hierboven is beschreven). Hetzelfde geldt als de holding bv de verkoopopbrengst als dividend uitkeert.

De hierboven genoemde holdingstructuur ziet er schematisch weergegeven als volgt uit.

Om de verkoopopbrengst van de aandelen in de werk bv belastingvrij te kunnen ontvangen, dienen wel termijnen in acht te worden genomen. In hoofdlijnen komen die er in veel gevallen op neer dat de aandelen in de werk bv niet binnen ten minste drie jaar, na overdracht van de onderneming door de holding bv aan de werk bv, mogen worden ‘vervreemd’. Als dat toch gebeurt, volgen er mogelijk sancties, zoals alsnog belasting betalen over eventueel met de onderneming overgedragen stille reserves en goodwill. Het is daarom belangrijk om op tijd te beginnen met het opzetten van een holdingstructuur. Meer aandachtspunten voor een soepele bedrijfsoverdracht leest u in onze blog ‘Recept voor een soepele bedrijfsoverdracht’.

Conclusie

Door de hectiek van het ondernemen, denkt een dga vaak pas na over zijn eigen financiële planning als de bedrijfsopvolging al in zicht is. Dat is een gemiste kans als achteraf blijkt dat de netto verkoopopbrengst onvoldoende is voor een onbezorgde financiële toekomst. Het is daarom niet alleen belangrijk om op tijd voor te sorteren voor een maximale opbrengst, maar ook verstandig om op tijd na te denken over hoe u later kunt voorzien in uw behoefte aan besteedbaar inkomen. Denk daarbij aan fiscaal gefaciliteerd sparen via pensioen of lijfrente en de opbouw van vermogen via sparen of beleggen.